Cara Lapor SPT Tahunan secara Online melalui e-Filing, Mudah & Cepat!

Lapor SPT Tahunan kini lebih mudah 100% online via DJP e-Filing. Simak panduan lengkap pengisian 1770 SS & 1770 S, plus tips dokumen wajib.

Table of Contents

- Dokumen yang Wajib Disiapkan

- Langkah 1: Login & Memilih Jenis Formulir

- Langkah 2A: Panduan Isi Formulir 1770 SS (Gaji < 60 Juta)

- Langkah 2B: Panduan Isi Formulir 1770 S (Gaji > 60 Juta)

- Langkah 3: Pengiriman SPT & Kode Verifikasi

- Cara Cek Bukti Penerimaan Elektronik (BPE)

- FAQ: Kendala Saat Lapor SPT

- Pelaporan Pajak Tertunda karena Payroll Menumpuk? Automasi Sekarang dengan KantorKu HRIS

Table of Contents

- Dokumen yang Wajib Disiapkan

- Langkah 1: Login & Memilih Jenis Formulir

- Langkah 2A: Panduan Isi Formulir 1770 SS (Gaji < 60 Juta)

- Langkah 2B: Panduan Isi Formulir 1770 S (Gaji > 60 Juta)

- Langkah 3: Pengiriman SPT & Kode Verifikasi

- Cara Cek Bukti Penerimaan Elektronik (BPE)

- FAQ: Kendala Saat Lapor SPT

- Pelaporan Pajak Tertunda karena Payroll Menumpuk? Automasi Sekarang dengan KantorKu HRIS

Tidak sedikit orang yang masih enggan melaporkan SPT karena mengira prosesnya rumit dan harus mengantre lama di kantor pajak.

Padahal, kini seluruh proses pelaporan sudah bisa dilakukan 100% secara online melalui DJP Online (e-Filing).

Dengan kemudahan ini, pelaporan pajak menjadi jauh lebih cepat, praktis, dan tidak lagi membebani rutinitas harian.

Bagi Anda yang belum tahu, mari simak cara lapor SPT tahunan dan dokumen yang diperlukannya!

Dokumen yang Wajib Disiapkan

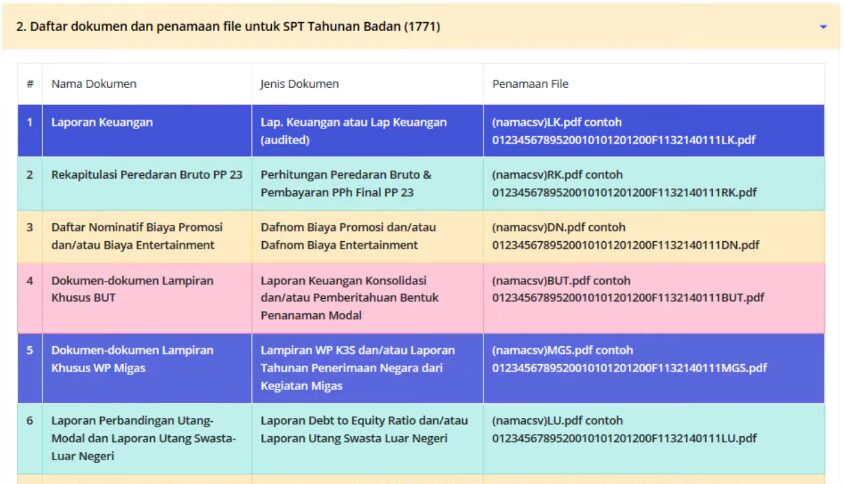

Sebelum mulai mengisi SPT Tahunan Badan, pastikan seluruh dokumen sudah lengkap dan tertata dengan baik.

Oleh karena itu, penting menyiapkan seluruh dokumennya sejak awal, antara lain:

1. Laporan Keuangan

- Jenis Dokumen: Laporan Keuangan (audited)

- Format Penamaan File: (namacsv)LK.pdf

- Contoh: 0123456789520010101201200F1132140111LK.pdf

- Keterangan: Dokumen ini mencakup Laporan Laba Rugi, Neraca, dan hasil audit tahunan yang menjadi dasar perhitungan pajak dan pengisian SPT.

2. Rekapitulasi Peredaran Bruto PP 23

- Jenis Dokumen: Perhitungan Peredaran Bruto & Pembayaran PPh Final PP 23

- Format Penamaan File: (namacsv)JRK.pdf

- Contoh: 0123456789520010101201200F1132140111JRK.pdf

- Keterangan: Dokumen ini wajib bagi WP yang memiliki penghasilan yang dikenakan PPh Final sesuai PP 23.

3. Daftar Nominatif Biaya Promosi dan/atau Biaya Entertainment

- Jenis Dokumen: Dafnom Biaya Promosi dan/atau Dafnom Biaya Entertainment

- Format Penamaan File: (namacsv)DN.pdf

- Contoh: 0123456789520010101201200F1132140111DN.pdf

- Keterangan: Dokumen ini digunakan untuk melaporkan biaya promosi dan hiburan yang dapat dikurangkan dari penghasilan bruto.

4. Dokumen-dokumen Lampiran Khusus BUT

- Jenis Dokumen: Laporan Keuangan Konsolidasi dan/atau Pemberitahuan Bentuk Penanaman Modal

- Format Penamaan File: (namacsv)BUT.pdf

- Contoh: 0123456789520010101201200F1132140111BUT.pdf

- Keterangan: Wajib untuk Badan Usaha Tetap (BUT) yang memiliki kegiatan usaha di Indonesia.

5. Dokumen-dokumen Lampiran Khusus WP Migas

- Jenis Dokumen: Lampiran WP K3S dan/atau Laporan Tahunan Penerimaan Negara dari Kegiatan Migas

- Format Penamaan File: (namacsv)MGS.pdf

- Contoh: 0123456789520010101201200F1132140111MGS.pdf

- Keterangan: Diperuntukkan bagi Wajib Pajak Migas untuk melaporkan penerimaan dari kegiatan minyak dan gas.

6. Laporan Perbandingan Utang-Modal dan Laporan Utang Swasta Luar Negeri

- Jenis Dokumen: Laporan Debt to Equity Ratio dan/atau Laporan Utang Swasta Luar Negeri

- Format Penamaan File: (namacsv)JLU.pdf

- Contoh: 0123456789520010101201200F1132140111JLU.pdf

- Keterangan: Dokumen ini digunakan untuk menilai struktur modal dan kewajiban utang luar negeri perusahaan.

Baca Juga: Reimbursement PPh 23: Cara Hitung & Syarat agar Tidak Dipotong

KantorKu HRIS bisa hitung pajak karyawan sesuai regulasi dan total penghasilan, praktis dan langsung potong dari gaji.

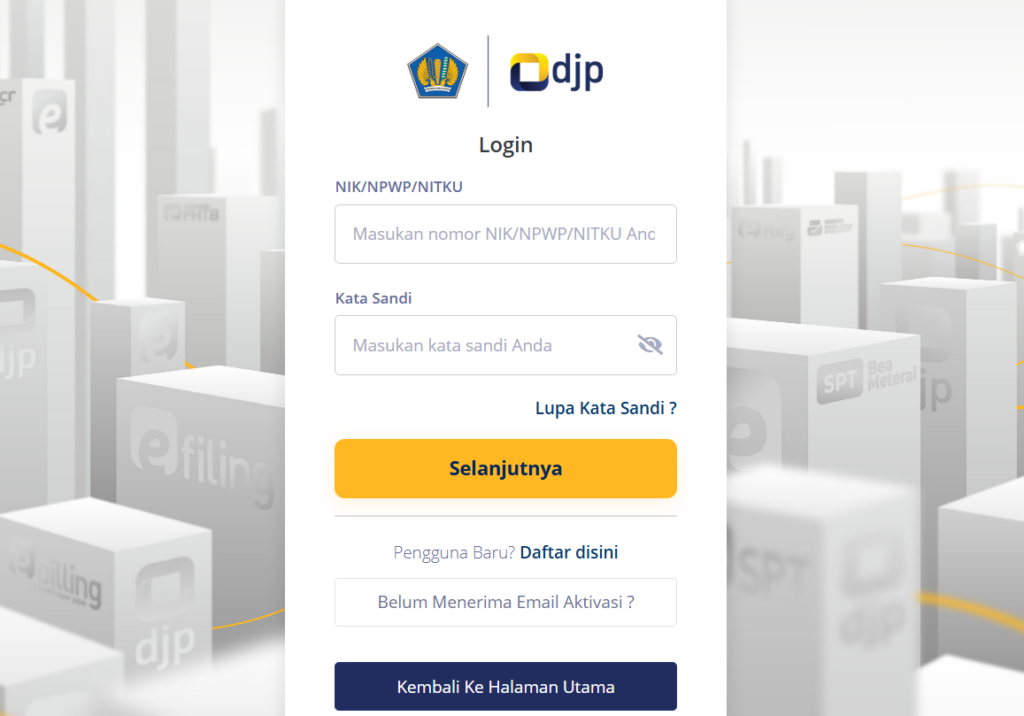

Langkah 1: Login & Memilih Jenis Formulir

Sebelum mulai mengisi data apa pun, proses pelaporan SPT Badan selalu dimulai dari akses ke akun DJP Online.

Setelah berhasil masuk, sistem akan mengarahkan Anda untuk memilih formulir yang tepat agar seluruh data keuangan dan pajak dapat diinput secara akurat.

- Buka situs djponline.pajak.go.id.

- Masukkan NPWP, Password, dan Kode Keamanan.

- Jika diminta verifikasi, maka ambil kodenya dari email dan paste ke kotak yang tersedia di halaman login.

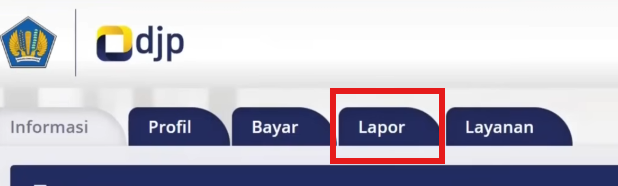

- Klik menu “Lapor“, lalu pilih ikon “e-Filing“.

- Klik tombol “Buat SPT”.

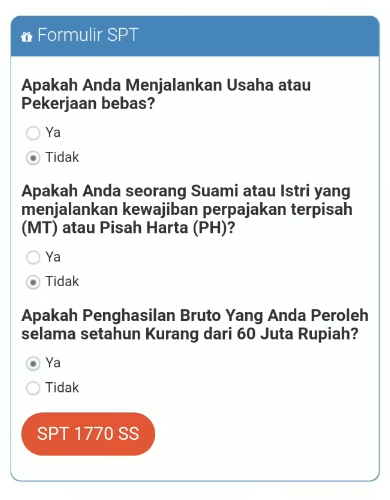

Panduan Menjawab Pertanyaan Filter:

Sebelum sistem menampilkan formulir pelaporan, DJP Online akan memberikan beberapa pertanyaan penyaring (filter questions).

Jawaban Anda akan menentukan jenis formulir SPT yang sesuai. Berikut panduan pengisiannya:

1. “Apakah Anda menjalankan usaha atau pekerjaan bebas?”

Jika Anda adalah karyawan, pilih Tidak.

Pertanyaan ini ditujukan untuk membedakan pelapor yang memiliki aktivitas usaha (yang seharusnya menggunakan Formulir 1770) dengan karyawan biasa.

2. “Apakah penghasilan bruto Anda kurang dari Rp60.000.000 setahun?”

Lihat total penghasilan bruto pada Form 1721-A1 atau 1721-A2 yang diberikan perusahaan.

- Jika YA (di bawah 60 juta setahun) → Sistem akan mengarahkan Anda ke Formulir 1770 SS, formulir paling sederhana.

- Jika TIDAK (sama dengan atau lebih dari 60 juta setahun) → Sistem akan mengarahkan ke Formulir 1770 S, formulir standar untuk karyawan dengan penghasilan lebih tinggi.

Langkah 2A: Panduan Isi Formulir 1770 SS (Gaji < 60 Juta)

Jika Anda diarahkan ke formulir SPT Tahunan 1770 SS, maka ikuti langkah-langkah berikut untuk mengisinya:

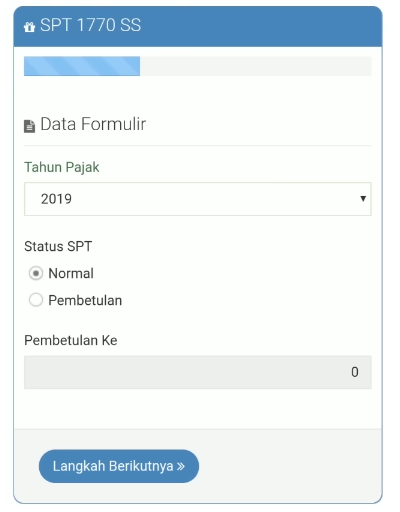

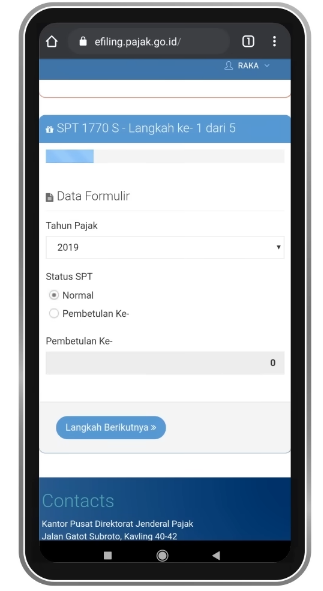

- Isi Tahun Pajak yang akan dilaporkan.

- Tentukan status SPT, apakah Normal atau Pembetulan (jika pelaporan sebelumnya terdapat kesalahan).

- Jika pembetulan, maka isi Pembetulan ke berapa.

- Setelah itu, klik Langkah Selanjutnya.

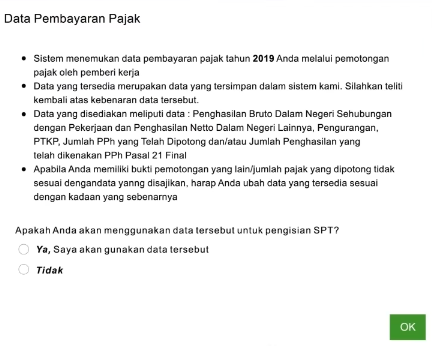

Sistem DJP Online kemudian akan mendeteksi secara otomatis apakah terdapat data pemotongan atau pembayaran pajak dari pihak ketiga (pemberi kerja).

Jika datanya sesuai, pilih “Ya, gunakan data tersebut.” Jika tidak ingin menggunakan data otomatis, pilih “Tidak” dan isi SPT berdasarkan Bukti Potong 1721-A1/A2.

Lanjut isi formulirnya:

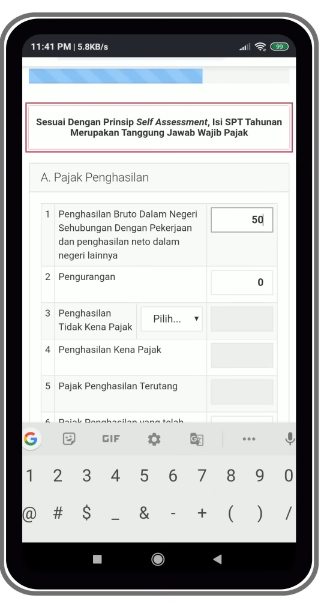

Bagian A – Pajak Penghasilan

Isi komponen berikut secara berurutan:

- Penghasilan Bruto: total penghasilan Anda selama satu tahun.

- Pengurang: seperti biaya jabatan, iuran pensiun, dan iuran JHT.

- PTKP: pilih status PTKP sesuai kondisi Anda.

- Sistem kemudian akan menghitung PPh Terutang secara otomatis.

- Isi jumlah PPh yang telah dipotong oleh perusahaan sesuai bukti potong.

- Setelah itu, sistem akan menampilkan Status SPT apakah:

- Nihil → lanjut ke Bagian B

- Kurang Bayar → Anda akan diarahkan untuk membuat e-Billing

- Lebih Bayar → unggah bukti pemotongan pajak dari perusahaan atau dokumen pendukung lainnya

Baca Juga: Subjek Pajak Penghasilan: Aturan & Siap-Siap Kena Sanksi Pajak Berat!

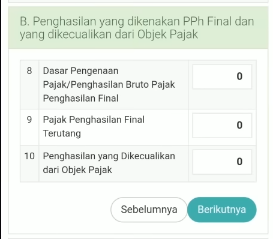

Bagian B – Penghasilan Final & Non-Objek Pajak

Isi jika Anda memiliki penghasilan yang dikenakan PPh Final atau penghasilan yang dikecualikan dari objek pajak. Jika tidak ada, lewati.

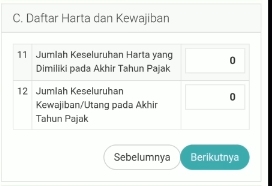

Bagian C – Daftar Harta & Kewajiban

Isi nominal total harta dan utang per 31 Desember menggunakan nilai perolehan.

Setelah semua data benar, centang pernyataan kebenaran SPT, lalu klik Langkah Berikutnya untuk mendapatkan kode verifikasi dan pengiriman SPT.

Langkah 2B: Panduan Isi Formulir 1770 S (Gaji > 60 Juta)

Formulir 1770 S digunakan bagi karyawan yang memiliki penghasilan bruto di atas 60 juta per tahun.

Siapkan terlebih dahulu Bukti Potong 1721-A1/A2 dari perusahaan Anda sebagai dasar pengisian. Setelah formulir dibuka, isi data berikut:

- Isi Tahun Pajak.

- Pilih Status SPT: Normal (jika pelaporan pertama kali). Gunakan Pembetulan hanya jika ada kesalahan pada SPT tahun sebelumnya.

- Klik Langkah Selanjutnya.

Sistem akan mendeteksi secara otomatis jika ada data pemotongan/pembayaran pajak dari pemberi kerja.

- Jika sesuai dengan bukti potong Anda → tekan “Iya”.

- Jika tidak sesuai atau belum terekam → pilih “Tidak” dan gunakan bukti potong 1721-A1/A2 sebagai acuan.

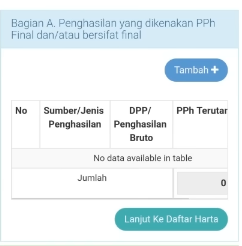

Bagian A: Penghasilan Final

Pastikan data penghasilan final sesuai dengan bukti potong. Jika belum terekam:

- Klik Tambah, pilih Sumber Penghasilan.

- Isi penghasilan bruto dan PPh final terutang.

- Anda dapat mengedit atau menghapus data jika salah input.

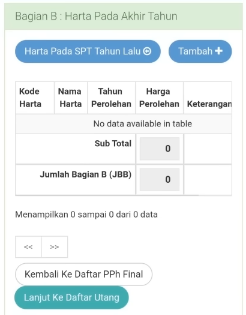

Bagian B: Daftar Harta

Sistem akan menampilkan harta yang pernah Anda input tahun sebelumnya.

- Tinjau, perbarui nilai/harta jika ada perubahan.

- Untuk menambah harta baru → klik Tambah.

Isi:- Kode harta

- Nama/keterangan harta

- Tahun perolehan

- Harga perolehan (nilai beli)

- Tambahkan keterangan jika diperlukan

Bagian C: Daftar Utang

Data utang tahun sebelumnya akan muncul otomatis.

- Sesuaikan jika ada perubahan.

- Jika memiliki utang baru → klik Tambah dan isi:

- Kode utang

- Nama & alamat pemberi pinjaman

- Tahun pinjaman

- Sisa utang per 31 Desember

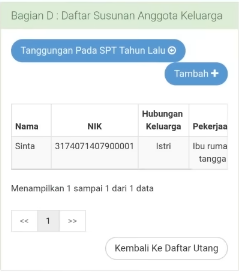

Bagian D: Susunan Anggota Keluarga

Isi data anggota keluarga sesuai kondisi awal tahun pajak. Setelah lengkap → klik Langkah Berikutnya.

KantorKu HRIS bisa hitung pajak karyawan sesuai regulasi dan total penghasilan, praktis dan langsung potong dari gaji.

Lampiran

1. Lampiran 1 – Penghasilan Tidak Final, Non-Objek Pajak, dan Bukti Potong

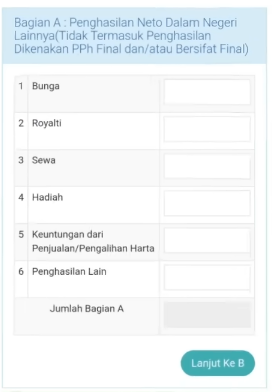

Bagian A – Penghasilan Neto Dalam Negeri (Non-Final)

Laporkan penghasilan seperti:

- Royalti

- Sewa

- Hadiah

- Pengalihan harta

- Penghasilan lainnya yang bukan final

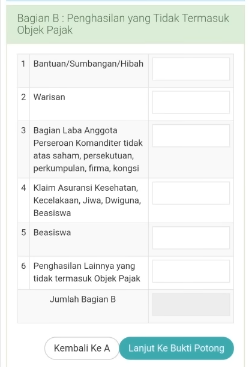

Bagian B – Penghasilan Non-Objek Pajak

Isi jika Anda memiliki penghasilan yang dikecualikan dari pajak, misalnya:

- Warisan

- Hibah tertentu

- Santunan/asuransi

- Penghasilan lain sesuai pasal 4 ayat (3) UU PPh

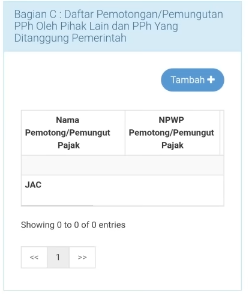

Bagian C – Bukti Potong/Pungut

Input seluruh bukti potong yang Anda miliki:

- Jenis pajak

- NPWP pemotong

- Nomor bukti potong

- Tanggal bukti potong

- Jumlah PPh dipotong/dipungut

2. Induk SPT – Ringkasan Perhitungan Pajak

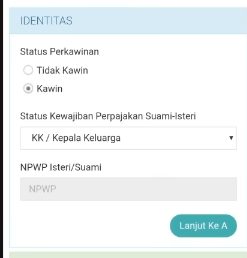

Pada bagian Identitas, isi:

- Status perkawinan

- Status kewajiban pajak suami/istri

- NPWP suami/istri (jika diperlukan)

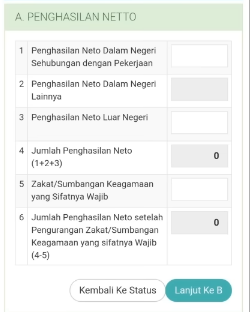

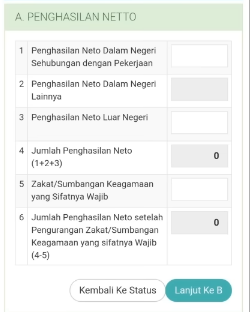

Bagian A – Penghasilan Neto

- Penghasilan netto dalam negeri (akumulasi data dari bukti potong)

- Terisi otomatis dari lampiran

- Penghasilan netto luar negeri

- Total penghasilan netto (otomatis)

- Zakat (jika dibayarkan ke lembaga resmi)

- Penghasilan Kena Pajak (otomatis)

Bagian B – PTKP

Pilih status PTKP dan jumlah tanggungan. Sistem akan menghitung otomatis.

Baca Juga: 3 Contoh Cara Menghitung PTKP beserta Aturan & Besaran Saat Ini!

Bagian C – PPh Terutang

Kolom ini hanya diisi untuk Anda yang mendapatkan penghasilan dari luar negeri.

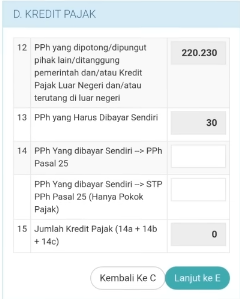

Bagian D – Kredit Pajak

Bagian ini hanya diisi jika Anda pernah membayar angsuran PPh pasal 25.

Bagian E – Status SPT

Bagian ini akan menunjukkan status SPT Anda, apakah Nihil, Kurang Bayar, atau Lebih Bayar.

- Nihil → langsung lanjut ke langkah berikutnya

- Kurang Bayar

- Jika belum bayar → sistem arahkan untuk membuat e-Billing

- Jika sudah bayar → isi data NTPN, tanggal, dan jumlah

- Lebih Bayar

- Unggah bukti potong dari perusahaan atau dokumen pendukung lain

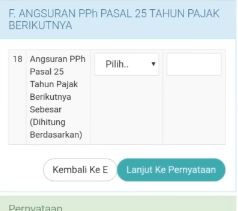

Bagian F – Angsuran PPh Pasal 25 Tahun Pajak Berikutnya

Untuk bagian ini diisi oleh Anda yang sering mendapatkan status SPT Kurang Bayar. Jika sudah selesai mengisi formulir tersebut, klik Lanjut ke Pernyataan.

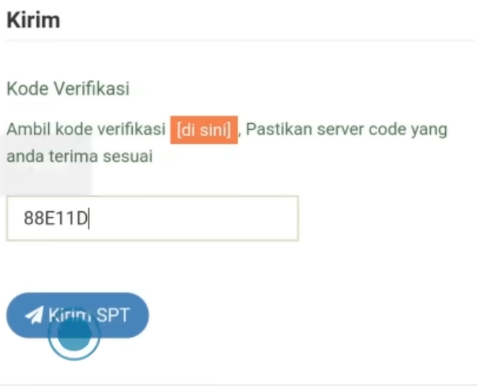

Langkah 3: Pengiriman SPT & Kode Verifikasi

Setelah seluruh data pada formulir SPT 1770 S atau SPT 1770 SS selesai diisi, tahap berikutnya adalah proses pengiriman SPT.

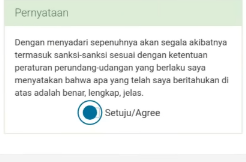

1. Centang Pernyataan Kebenaran Data

Pada halaman akhir, sistem akan menampilkan pernyataan bahwa seluruh informasi yang Anda isikan adalah benar dan sesuai keadaan sebenarnya. Centang kotak persetujuan untuk melanjutkan ke tahap pengiriman.

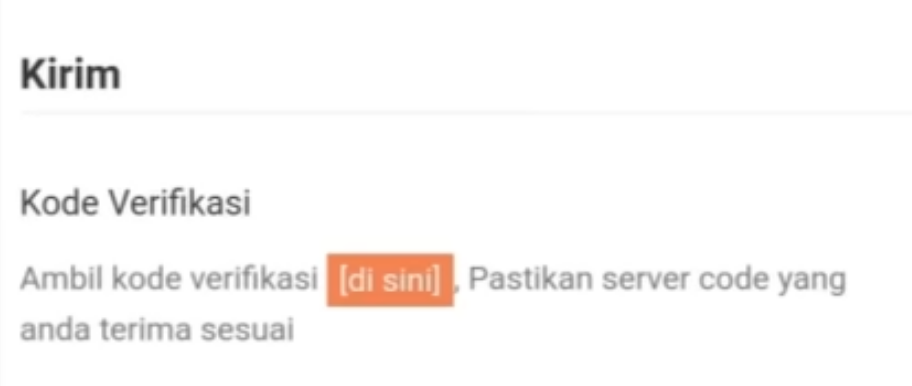

2. Pilih Metode Pengambilan Kode Verifikasi

Sistem akan meminta Anda memilih metode pengiriman kode verifikasi. Umumnya, kode akan dikirim melalui:

- Email yang terdaftar pada akun DJP Online, atau

- Nomor ponsel (jika tersedia dan aktif).

- Pastikan email Anda dapat diakses karena kode hanya berlaku dalam waktu tertentu.

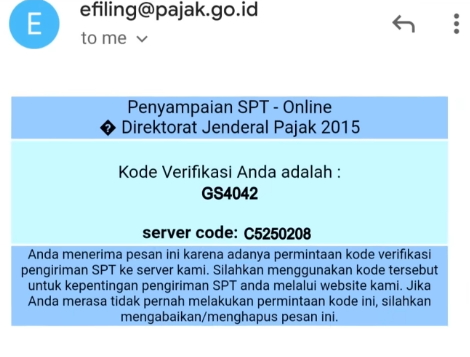

3. Dapatkan dan Salin Kode Verifikasi

Periksa email Anda. Cari pesan dari DJP Online yang berisi kode verifikasi 6 digit. Salin kode tersebut dan masukkan ke kolom yang tersedia pada halaman e-Filing.

4. Kirim SPT

Setelah kode dimasukkan, klik tombol Kirim SPT. Sistem akan memproses dan mengirimkan SPT Anda ke Direktorat Jenderal Pajak.

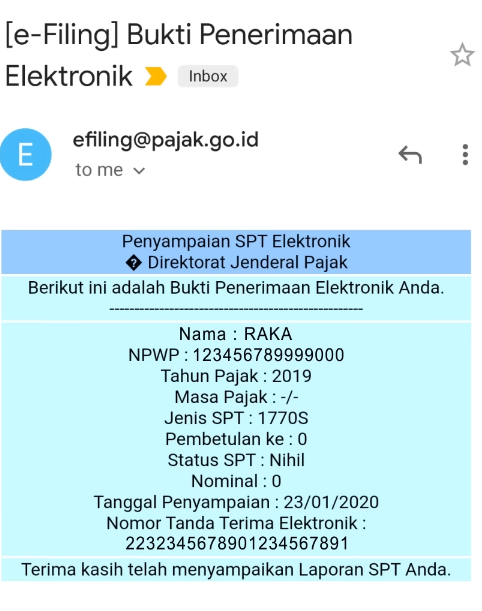

5. Unduh Bukti Penerimaan Elektronik (BPE)

Jika pengiriman berhasil, Anda akan menerima Bukti Penerimaan Elektronik (BPE) langsung di layar dan juga melalui email. Simpan BPE tersebut sebagai bukti resmi bahwa Anda telah melaporkan SPT Tahunan.

Cara Cek Bukti Penerimaan Elektronik (BPE)

Setelah SPT berhasil dikirim melalui e-Filing, sistem DJP akan otomatis mengirimkan Bukti Penerimaan Elektronik (BPE) ke email Anda. Adapun caranya yaitu:

- Buka aplikasi email Anda lalu masuk ke inbox.

- Cari pesan dari pengirim [email protected].

- Buka email tersebut untuk melihat BPE yang berisi informasi bahwa SPT tahunan Anda sudah diterima oleh DJP.

- Simpan atau unduh dokumen BPE tersebut sebagai arsip pelaporan pajak Anda.

FAQ: Kendala Saat Lapor SPT

Berikut berbagai kendala yang sering muncul saat pelaporan SPT tahunan. Catat jawabannya agar tidak bingung nantinya.

Kenapa muncul “Status Kurang Bayar”?

Status Kurang Bayar muncul ketika total pajak terutang lebih besar daripada jumlah PPh yang sudah dipotong atau dibayar melalui mekanisme angsuran (misalnya PPh 21, 22, 23, atau PPh 25).

Kondisi ini bisa terjadi karena perubahan penghasilan, tidak ada bukti potong tertentu, adanya penghasilan tambahan yang belum dipotong pajak, atau penyesuaian perhitungan PPh di akhir tahun.

Bagaimana jika data harta lupa dimasukkan?

Jika Anda lupa memasukkan data harta, atau ada data yang salah/kurang lengkap, solusinya adalah melakukan Pembetulan SPT.

Anda dapat kembali membuka e-Filing, memilih SPT Tahun Pajak yang ingin diperbaiki, kemudian pilih SPT Pembetulan dan isi ulang bagian yang perlu diperbaiki.

Pembetulan dapat dilakukan sepanjang belum ada pemeriksaan atau permintaan klarifikasi dari DJP terkait SPT tersebut.

Apa bedanya e-Filing dan e-Form?

Berikut perbedaannya:

- e-Filing: Pengisian SPT langsung secara online melalui browser. Data diisi satu per satu di kolom digital tanpa instal aplikasi tambahan.

- e-Form: Formulir SPT diunduh terlebih dahulu dalam format PDF, diisi secara offline menggunakan aplikasi PDF khusus, kemudian diunggah kembali ke DJP Online. Cocok untuk SPT dengan lampiran banyak, data besar, atau ketika koneksi internet tidak stabil.

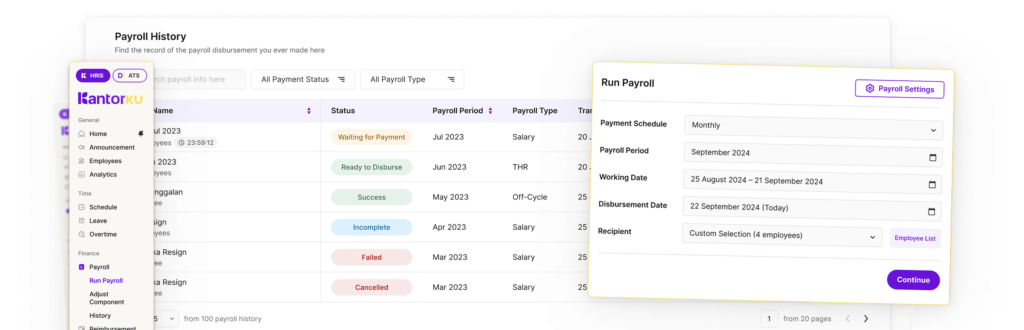

Pelaporan Pajak Tertunda karena Payroll Menumpuk? Automasi Sekarang dengan KantorKu HRIS

Mumpung proses pengisian SPT masih sepi, pastikan Anda lapor sekarang juga sebelum server DJP mulai padat di akhir Maret.

Jika Anda bekerja sebagai HRD atau Finance dan sering menghabiskan banyak waktu untuk menghitung PPh 21, tunjangan, lembur, hingga BPJS secara manual, pertimbangkan beralih ke solusi otomatis.

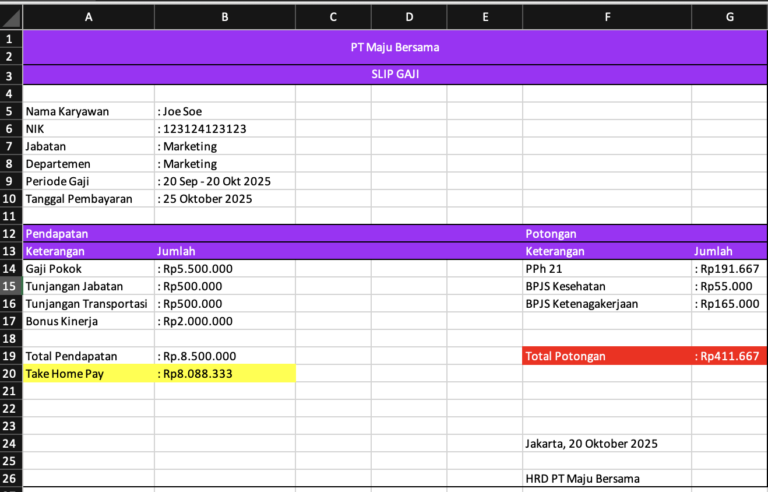

KantorKu HRIS menyediakan software payroll terbaik yang menghitung gaji dan pajak 95% lebih cepat. Berikut fitur unggulannya:

- Perhitungan gaji, tunjangan, lembur, PPh 21, dan BPJS otomatis

- Slip gaji digital siap unduh oleh karyawan

- Transfer gaji ke berbagai bank dalam sekali klik

- Integrasi penuh dengan absensi dan lembur

- Approval berjenjang dan sinkronisasi data karyawan

Yuk, tingkatkan akurasi dan percepat proses payroll dengan software payroll yang sudah terintegrasi dengan absensi, lembur, dan data karyawan.

Ingin memastikan apakah software ini cocok untuk perusahaan Anda? Silakan book demo gratis dan konsultasikan kebutuhan payroll Anda sekarang!

KantorKu HRIS bisa hitung pajak karyawan sesuai regulasi dan total penghasilan, praktis dan langsung potong dari gaji.

Related Articles

Denda Perusahaan Tidak Patuh Ketenagakerjaan: Risiko, Sanksi, dan Solusi

Cara Membuat Slip Gaji di Excel & Word [Boleh Copas!]