Bonus Akhir Tahun: Aturan, Rumus, dan Cara Hitungnya

Bonus akhir tahun berapa kali gaji? Umumnya 1–3 kali gaji, tergantung kinerja & profit. Terapkan skema 60:40 agar bonus lebih objektif.

Table of Contents

- Apa Itu Bonus Akhir Tahun?

- Dasar Hukum Bonus Akhir Tahun Karyawan

- Jenis-Jenis Bonus Akhir Tahun

- Kapan Waktu Terbaik Mencairkan Bonus?

- Cara Menghitung Bonus Akhir Tahun Berbasis Kinerja

- Rumus Cara Menghitung Bonus Akhir Tahun Beserta Pajaknya

- Aspek Perpajakan (PPh 21)

- Siapa yang Berhak Menerima Bonus?

- Manfaat Strategis Bonus bagi Perusahaan

- Tantangan HR dalam Mengelola Bonus

- Contoh Perhitungan Bonus Akhir Tahun dan Pajaknya

- FAQ Seputar Bonus Akhir Tahun

- Hitung Bonus Akhir Tahun Karyawan Mudah dengan Software Payroll KantorKu HRIS

Table of Contents

- Apa Itu Bonus Akhir Tahun?

- Dasar Hukum Bonus Akhir Tahun Karyawan

- Jenis-Jenis Bonus Akhir Tahun

- Kapan Waktu Terbaik Mencairkan Bonus?

- Cara Menghitung Bonus Akhir Tahun Berbasis Kinerja

- Rumus Cara Menghitung Bonus Akhir Tahun Beserta Pajaknya

- Aspek Perpajakan (PPh 21)

- Siapa yang Berhak Menerima Bonus?

- Manfaat Strategis Bonus bagi Perusahaan

- Tantangan HR dalam Mengelola Bonus

- Contoh Perhitungan Bonus Akhir Tahun dan Pajaknya

- FAQ Seputar Bonus Akhir Tahun

- Hitung Bonus Akhir Tahun Karyawan Mudah dengan Software Payroll KantorKu HRIS

Bonus akhir tahun adalah bentuk penghargaan perusahaan kepada karyawan atas dedikasi dan kinerja selama setahun penuh.

Tidak hanya menjadi tambahan penghasilan, bonus ini juga berperan penting dalam menjaga motivasi, loyalitas, serta semangat kerja karyawan menghadapi target baru di tahun berikutnya.

Agar manfaatnya lebih terasa, Anda perlu mengelola bonus akhir tahun dengan bijak, mulai dari menyisihkannya untuk tabungan, investasi, hingga kebutuhan keluarga. Jangan sampai bonus hanya lewat begitu saja tanpa memberi dampak jangka panjang.

Yuk, simak tips dan informasi lengkap seputar bonus akhir tahun agar Anda bisa memanfaatkannya dengan maksimal!

Apa Itu Bonus Akhir Tahun?

Bonus akhir tahun adalah kompensasi tambahan non-upah yang diberikan oleh perusahaan kepada karyawan sebagai bentuk penghargaan atas kinerja dan kontribusi mereka sepanjang tahun fiskal.

Berbeda dengan Tunjangan Hari Raya (THR) yang bersifat wajib dan diatur oleh regulasi pemerintah, bonus akhir tahun bersifat diskresioner, artinya pemberiannya tergantung pada kebijakan perusahaan, perjanjian kerja, dan hasil keuntungan yang diraih.

Sifatnya yang tidak wajib inilah yang sering kali memicu pertanyaan dan kesalahpahpahaman di kalangan karyawan.

Secara umum, bonus ini dapat dikategorikan sebagai bentuk insentif jangka pendek yang bertujuan untuk memotivasi, mempertahankan, dan meningkatkan produktivitas karyawan.

Pemberiannya sering kali didasarkan pada metrik kinerja tertentu, seperti pencapaian target individu, departemen, atau laba bersih perusahaan secara keseluruhan.

Ini mencerminkan pemikiran bahwa kesuksesan perusahaan adalah hasil dari kerja keras kolektif, sehingga keuntungannya pun dibagikan kembali kepada mereka yang berkontribusi.

Dasar Hukum Bonus Akhir Tahun Karyawan

Pemberian bonus seringkali disamakan dengan tunjangan wajib, padahal status hukumnya berbeda. Memahami dasar hukum bonus akan membantu perusahaan dan karyawan untuk memiliki panduan yang jelas.

1. Bonus sebagai Hak yang Tidak Wajib

Berdasarkan Peraturan Pemerintah (PP) No. 36 Tahun 2021 tentang Pengupahan, bonus dikategorikan sebagai pendapatan non-upah.

Kata “dapat” dalam peraturan tersebut secara implisit memberikan kebebasan bagi perusahaan untuk memutuskan apakah akan memberikan bonus atau tidak.

Dengan kata lain, tidak ada dasar hukum yang mengikat perusahaan untuk wajib memberikan bonus jika hal tersebut tidak pernah dijanjikan atau diatur sebelumnya.

2. Keterikatan Melalui Perjanjian Tertulis

Meskipun tidak wajib, bonus menjadi hak yang harus dipenuhi jika sudah ada perjanjian tertulis. Komitmen ini bisa tertuang dalam:

- Perjanjian Kerja (PK): Kesepakatan yang ditandatangani oleh individu karyawan dan perusahaan.

- Peraturan Perusahaan (PP): Dokumen internal yang mengatur tata tertib dan hak karyawan di dalam perusahaan.

- Perjanjian Kerja Bersama (PKB): Perjanjian yang dibuat antara perusahaan dan serikat pekerja.

Jika salah satu dokumen ini mencantumkan ketentuan tentang bonus, maka perusahaan terikat secara hukum untuk memenuhinya.

Berdasarkan Pasal 1338 Kitab Undang-Undang Hukum Perdata, setiap perjanjian yang dibuat secara sah akan mengikat para pihak seperti undang-undang.

Ini berarti, jika perusahaan sudah berjanji secara tertulis, mereka wajib menepati janji tersebut, baik soal waktu pencairan maupun jumlahnya, terlepas dari kondisi keuangan perusahaan.

Jenis-Jenis Bonus Akhir Tahun

Apa itu bonus akhir tahun? Bonus akhir tahun adalah imbalan tambahan di luar gaji pokok yang diberikan perusahaan atas prestasi atau kontribusi tertentu yang didapatkan di akhir tahun. Bonus ini tidak selalu sama dan dapat dibedakan berdasarkan sifat dan tujuannya.

Berikut adalah jenis-jenis bonus akhir tahun yang umum diterapkan di perusahaan:

1. Bonus Tetap

Jenis bonus tetap biasanya sudah disepakati di awal dan tercantum dalam perjanjian kerja, peraturan perusahaan (PP), atau Perjanjian Kerja Bersama (PKB).

Sesuai namanya, nominal atau rumusnya cenderung tetap, misalnya, satu kali gaji pokok. Contoh paling umum dari bonus yang memiliki sifat wajib dan tetap adalah Tunjangan Hari Raya (THR).

2. Bonus Tidak Tetap

Bonus tidak tetap bersifat tidak tetap dan cenderung tidak terikat waktu pencairan yang baku. Pemberiannya didasarkan pada prestasi individu, tim, atau keuntungan keseluruhan perusahaan. Besaran reward yang diberikan bisa bervariasi bagi setiap karyawan dan tidak selalu berdasarkan perhitungan bonus akhir tahun berupa kelipatan gaji.

3. Bonus Berbasis Profitabilitas

Ini adalah bonus yang dibagikan kepada karyawan sebagai persentase dari laba bersih yang didapatkan perusahaan dalam satu tahun. Pemberiannya sangat bergantung pada kondisi keuangan dan kinerja bisnis perusahaan.

4. Bonus Kinerja Individu

Diberikan kepada karyawan yang berhasil melampaui target atau menunjukkan kontribusi luar biasa. Bonus ini umum terjadi pada karyawan dengan posisi yang targetnya mudah diukur, misalnya sales yang melampaui target penjualan.

Bonus ini juga umum diberikan kepada profesional seperti bonus akhir tahun pegawai bank yang kinerjanya dinilai dari pencapaian target-target finansial tertentu.

5. Bonus Retensi

Diberikan kepada karyawan kunci atau karyawan dengan masa kerja tertentu, termasuk bonus akhir tahun karyawan kontrak yang diperpanjang, untuk mendorong mereka agar tetap tinggal dan berkontribusi di perusahaan. Tujuannya adalah untuk mempertahankan talenta, terutama di industri yang memiliki tingkat turnover tinggi.

Kapan Waktu Terbaik Mencairkan Bonus?

Bonus akhir tahun kapan cair? Meskipun namanya “bonus akhir tahun,” ternyata tidak semua perusahaan mencairkannya tepat di bulan Desember.

Berikut adalah beberapa waktu pencairan yang umum:

1. Akhir Tahun Kalender (Desember)

Pencairan di bulan Desember seringkali menjadi pilihan karena momen ini bertepatan dengan perayaan hari besar dan kebutuhan finansial karyawan yang meningkat menjelang akhir tahun dan awal tahun ajaran baru.

2. Awal Tahun Fiskal Berikutnya (Januari – Maret)

Banyak perusahaan memilih mencairkan bonus pada awal tahun, misalnya bonus akhir tahun kapan cair di bulan Januari, setelah semua laporan keuangan tahun sebelumnya selesai diaudit dan keuntungan bersih perusahaan telah ditetapkan. Ini adalah waktu yang logis terutama untuk bonus yang bersifat profit sharing.

3. Bersamaan dengan Perayaan Hari Besar Keagamaan (THR)

Meskipun THR diatur secara terpisah, beberapa perusahaan menggabungkan bonus tahunan (yang sifatnya tetap) dengan pencairan THR atau memberikannya di sekitar waktu yang sama.

Cara Menghitung Bonus Akhir Tahun Berbasis Kinerja

Menghitung bonus akhir tahun sering kali menggunakan pendekatan berbasis kinerja yang lebih adil dan transparan.

Berikut adalah langkah-langkah sistematis yang dapat Anda terapkan:

1. Tetapkan Kriteria dan Bobot yang Jelas

Langkah pertama adalah mendefinisikan kriteria yang akan menjadi dasar penilaian. Kriteria ini harus relevan dengan tujuan perusahaan dan terukur, seperti:

- Pencapaian Target Individu: Diukur dari sejauh mana karyawan mencapai target yang telah ditetapkan di awal tahun.

- Kinerja Tim/Departemen: Menilai kontribusi karyawan terhadap keberhasilan tim atau departemen secara keseluruhan.

- Kinerja Perusahaan: Mengukur keuntungan atau pertumbuhan perusahaan secara agregat.

Setelah kriteria ditetapkan, berikan bobot persentase untuk setiap kriteria. Contohnya, pencapaian target individu bisa diberi bobot 50%, kinerja tim 30%, dan kinerja perusahaan 20%.

2. Kumpulkan dan Verifikasi Data Kinerja

Setelah kriteria dan bobot ditentukan, kumpulkan data yang diperlukan. Ini bisa berupa laporan penjualan, evaluasi kinerja triwulanan, atau data laba rugi perusahaan. Pastikan data ini akurat dan telah diverifikasi oleh manajemen.

3. Hitung Nilai Kinerja Agregat

Gabungkan skor kinerja setiap karyawan dengan bobot yang telah ditetapkan. Rumusnya adalah:

Rumus Nilai Kinerja Agregat

Nilai Kinerja Agregat = (Skor Individu × Bobot Individu) + (Skor Tim × Bobot Tim) + (Skor Perusahaan × Bobot Perusahaan)

Contoh:

Jika skor individu 90, skor tim 85, dan skor perusahaan 95, maka nilai agregatnya adalah:

(90×0.50) + (85×0.30) + (95×0.20)

45 + 25.5 + 19 = 89.5

4. Konversi Nilai Kinerja ke Persentase Bonus

Tentukan tabel konversi yang menghubungkan nilai kinerja agregat dengan persentase bonus. Tabel ini bisa bervariasi tergantung kebijakan, tetapi penting untuk membuatnya transparan.

Dengan nilai agregat 89.5, karyawan tersebut berhak mendapatkan bonus sebesar 150% dari gajinya.

5. Hitung Bonus Akhir Tahun dan Pajaknya

Langkah terakhir adalah menghitung jumlah bonus yang akan diterima. Kalikan persentase bonus yang didapat dengan gaji pokok atau gaji bulanan karyawan. Jangan lupakan pemotongan pajak PPh 21, karena bonus akan menambah penghasilan bruto tahunan.

Rumus Cara Menghitung Bonus Akhir Tahun Beserta Pajaknya

Perhitungan bonus akhir tahun tidak memiliki rumus baku yang diatur oleh undang-undang, karena bergantung sepenuhnya pada kebijakan internal perusahaan. Namun, secara umum, ada beberapa metode yang sering digunakan:

1. Berdasarkan Persentase Gaji

Metode ini adalah yang paling umum. Perusahaan menetapkan persentase tertentu dari gaji pokok atau gaji bulanan karyawan sebagai dasar perhitungan bonus.

Rumus Bonus

Bonus = Persentase Bonus × Gaji

Contoh:

Perusahaan menetapkan bonus sebesar 100% dari gaji pokok. Jika gaji pokok seorang karyawan adalah Rp7.000.000, maka bonusnya adalah Rp7.000.000.

2. Berdasarkan Kinerja (KPI)

Pada pendekatan ini, besaran bonus dihitung berdasarkan pencapaian Key Performance Indicators (KPI) individu dan/atau tim. Perusahaan akan membuat matriks penilaian yang mengaitkan skor kinerja dengan besaran bonus.

Rumus Bonus Berdasarkan Poin

Bonus = Poin Kinerja × Nilai Per Poin

Contoh:

Karyawan A mencapai 110% dari target KPI-nya. Perusahaan memberikan bonus 1 bulan gaji untuk pencapaian 100%.

Dengan demikian, bonus yang diterima bisa jadi 1,1 bulan gaji, atau Rp7.700.000 jika gaji pokoknya Rp7.000.000.

💰 Simulasi Perhitungan Gaji

Masukkan nilai gaji di bawah untuk melihat breakdown gaji dan potongan.

Total Take Home Pay: Rp 0

Catatan: Perhitungan ini hanya estimasi dan bisa berbeda dengan hasil sebenarnya. Faktor seperti PTKP, status kawin/tanggungan, aturan pajak terbaru, dan kebijakan perusahaan dapat memengaruhi hasil perhitungan.

Aspek Perpajakan (PPh 21)

Dalam mengelola bonus, Anda sebagai HRD wajib memperhatikan aspek perpajakannya. Bonus yang diterima karyawan, termasuk bonus akhir tahun pns, dianggap sebagai objek penghasilan dan wajib dikenakan Pajak Penghasilan (PPh) Pasal 21.

- Bonus adalah Penghasilan Kena Pajak: Sama seperti gaji, bonus akan diakumulasikan dan dikenakan PPh 21 sesuai dengan tarif progresif yang berlaku.

- Perusahaan Wajib Memotong: Perusahaan bertindak sebagai pemotong PPh 21 dan wajib menyetorkannya ke kas negara.

- Perhitungan Kompleks: Karena bonus menambah penghasilan bruto di bulan penerimaannya, perhitungan PPh 21 di bulan tersebut akan menjadi lebih kompleks dan memerlukan ketelitian tinggi agar tidak terjadi kesalahan pemotongan.

Siapa yang Berhak Menerima Bonus?

Hak penerimaan bonus sangat bergantung pada kebijakan perusahaan. Namun, secara umum, kriteria yang sering digunakan adalah sebagai berikut:

1. Karyawan Tetap dan Kontrak yang Aktif

Hampir semua karyawan, baik tetap maupun karyawan kontrak, yang masih aktif bekerja hingga tanggal pencairan, berhak menerima bonus. Kebijakan ini harus disosialisasikan secara transparan.

2. Memenuhi Kriteria Kinerja

Untuk bonus tidak tetap, karyawan harus memenuhi kriteria kinerja yang telah ditetapkan (KPI). Tanpa pencapaian KPI yang memuaskan, karyawan tersebut mungkin tidak menerima bonus, atau menerimanya dengan nominal yang lebih rendah.

3. Tidak Melanggar Aturan Berat

Karyawan yang melakukan pelanggaran disiplin berat (misalnya, mendapat surat peringatan keras atau dalam proses PHK) pada periode penilaian, seringkali tidak dimasukkan ke dalam daftar penerima bonus.

Manfaat Strategis Bonus bagi Perusahaan

Bagi perusahaan, pemberian bonus merupakan investasi jangka panjang untuk menjaga talenta terbaik perusahaan agar tidak resign terlalu cepat.

Selain tiu, berikut adalah manfaat strategis bonus akhir tahun bagi perusahaan:

1. Meningkatkan Kepuasan dan Loyalitas Karyawan

Bonus adalah bentuk apresiasi konkret. Perasaan dihargai ini sangat penting untuk meningkatkan loyalitas (retention) dan mengurangi tingkat turnover.

2. Mendorong Peningkatan Produktivitas

Ketika karyawan tahu ada potensi imbalan tambahan, motivasi mereka untuk mencapai target (dan bahkan melampaui target) akan meningkat signifikan. Mereka termotivasi untuk menjawab tantangan pekerjaan.

3. Memperkuat Budaya Kinerja Tinggi

Pemberian bonus akhir tahun yang didasarkan pada kinerja individu dan tim akan memperkuat budaya perusahaan yang menghargai prestasi, bukan sekadar kehadiran.

4. Menarik Talenta Unggul (Employer Branding)

Paket kompensasi yang menarik, termasuk skema perhitungan bonus akhir tahun yang kompetitif, akan membantu perusahaan Anda menjadi magnet bagi talenta terbaik di pasar kerja.

Tantangan HR dalam Mengelola Bonus

Meskipun strategis, proses pengelolaan bonus sering kali penuh tantangan bagi HRD seperti:

1. Memastikan Keadilan dan Transparansi Perhitungan

Karyawan cenderung mempertanyakan perhitungan bonus jika mereka merasa tidak adil. HRD harus memastikan setiap perhitungan, termasuk menentukan bonus akhir tahun berapa kali gaji, didasarkan pada metrik yang objektif dan transparan.

2. Mengelola Data Kinerja (KPI) dan Absensi

Untuk menghitung bonus, HRD memerlukan data kinerja yang akurat dari setiap karyawan. Pengumpulan, verifikasi, dan penyelarasan data KPI dengan data absensi dan payroll yang biasanya tersebar di berbagai sistem manual sangat memakan waktu.

3. Akurasi Perhitungan PPh 21

Seperti yang sudah disinggung, perhitungan PPh 21 pada bulan pemberian bonus memiliki kompleksitas yang tinggi dan rentan terhadap kesalahan jika dilakukan secara manual.

4. Menjaga Konsistensi Kebijakan

Jika kebijakan bonus berubah setiap tahun, ini dapat menimbulkan ketidakpastian dan demotivasi di kalangan karyawan. HRD harus menjaga konsistensi dan komunikasi yang jelas.

KantorKu HRIS bantu kelola absensi, payroll, cuti, slip gaji, dan BPJS dalam satu aplikasi.

Contoh Perhitungan Bonus Akhir Tahun dan Pajaknya

Bonus akhir tahun merupakan penghasilan tambahan yang dikenakan Pajak Penghasilan (PPh) Pasal 21. Perhitungannya akan menambah penghasilan bruto karyawan di tahun berjalan. Ada dua pendekatan umum dalam menghitung PPh 21 atas bonus:

Metode ini paling sering digunakan, terutama oleh sistem payroll modern.

- Langkah 1: Hitung PPh 21 Tanpa Bonus Hitung PPh 21 bulanan atau tahunan karyawan berdasarkan gaji pokok dan tunjangan tetap.

- Langkah 2: Hitung PPh 21 Setelah Bonus Tambahkan bonus ke dalam penghasilan bruto tahunan. Kemudian, hitung kembali PPh 21 tahunan.

- Langkah 3: Hitung PPh 21 Atas Bonus Selisih antara PPh 21 setelah bonus dan PPh 21 tanpa bonus adalah besaran pajak yang harus dibayarkan atas bonus.

Studi Kasus:

- Karyawan: Budi, lajang, tidak memiliki tanggungan (PTKP: Rp54.000.000/tahun)

- Gaji Pokok: Rp10.000.000/bulan

- Bonus Akhir Tahun: Rp15.000.000

1. Hitung PPh 21 Tanpa Bonus

Pertama-tama, kita akan menghitung PPh 21 tahunan yang harus dibayarkan Budi berdasarkan gaji pokoknya saja, tanpa bonus. Ini adalah dasar perhitungan yang akan kita gunakan untuk membandingkan.

Penghasilan Bruto Setahun

= Rp10.000.000 x 12 = Rp120.000.000

Biaya Jabatan (5% x Rp120.000.000)

= Rp6.000.000 (maksimal Rp6.000.000)

Penghasilan Neto Setahun

= Rp120.000.000 – Rp6.000.000 = Rp114.000.000

Penghasilan Kena Pajak (PKP)

= Rp114.000.000 – Rp54.000.000 (PTKP) = Rp60.000.000

PPh 21 Terutang

= (5% x Rp50.000.000) + (15% x Rp10.000.000)

= Rp2.500.000 + Rp1.500.000 = Rp4.000.000

Baca Juga: Cara Menghitung PPh 21 Karyawan Terbaru [+ Contoh & Rumusnya]

2. Hitung PPh 21 Dengan Bonus

Setelah itu, kita akan menghitung kembali PPh 21 tahunan Budi dengan memasukkan bonus akhir tahun sebagai tambahan penghasilan bruto.

Penghasilan Bruto Setahun (termasuk bonus)

= Rp120.000.000 + Rp15.000.000 = Rp135.000.000

Biaya Jabatan (5% x Rp135.000.000)

= Rp6.750.000 (tetap maksimal Rp6.000.000)

Penghasilan Neto Setahun

= Rp135.000.000 – Rp6.000.000 = Rp129.000.000

PKP

= Rp129.000.000 – Rp54.000.000

= Rp75.000.000

PPh 21 Terutang

= (5% x Rp50.000.000) + (15% x Rp25.000.000)

= Rp2.500.000 + Rp3.750.000 = Rp6.250.000

3. PPh 21 Atas Bonus

Langkah terakhir adalah mencari selisih PPh 21 dari kedua perhitungan di atas. Selisih inilah yang merupakan besaran pajak yang dikenakan khusus untuk bonus akhir tahun yang diterima Budi.

Dengan mengetahui nilai pajak ini, kita bisa menghitung berapa bonus bersih yang benar-benar diterima Budi.

Rp6.250.000 (setelah bonus) – Rp4.000.000 (tanpa bonus) = Rp2.250.000

Jadi, bonus bersih yang diterima Budi adalah: Rp15.000.000 – Rp2.250.000 = Rp12.750.000

KantorKu HRIS bantu kelola absensi, payroll, cuti, slip gaji, dan BPJS dalam satu aplikasi.

FAQ Seputar Bonus Akhir Tahun

Jika Anda sering bertanya, berapa sih bonus akhir tahun yang umum diberikan? Atau apakah karyawan kontrak juga berhak mendapatkannya? Bagian ini akan menjawab tuntas pertanyaan-pertanyaan seputar bonus akhir tahun yang paling sering Anda dengar.

Kami akan mengupasnya secara mendalam, lengkap dengan data, regulasi, dan contoh kasus agar Anda mendapatkan pemahaman yang komprehensif.

1. Bonus Akhir Tahun Biasanya Berapa?

Besaran bonus akhir tahun sangat bervariasi dan tidak ada patokan pasti. Survei dari berbagai lembaga konsultan HR menunjukkan bahwa bonus tahunan yang umum diberikan di Indonesia berkisar antara 1 hingga 3 kali gaji pokok, atau sekitar 10% – 20% dari total laba bersih perusahaan.

Menurut data yang dirilis oleh Mercer’s Total Remuneration Survey (TRS), rata-rata bonus di Indonesia pada tahun 2024 diproyeksikan berada di kisaran 1,5 hingga 2 bulan gaji.

Namun, angka ini bisa jauh lebih tinggi di sektor-sektor dengan profitabilitas tinggi seperti perbankan, energi, dan teknologi.

2. Tunjangan Akhir Tahun itu Apa?

Istilah “tunjangan akhir tahun” sering kali digunakan secara bergantian dengan bonus akhir tahun, padahal keduanya memiliki makna yang berbeda.

Tunjangan merujuk pada komponen upah yang bersifat tetap dan rutin (misalnya tunjangan makan, transportasi, jabatan), sementara bonus bersifat tidak tetap, insidental, dan terikat pada kondisi tertentu (misalnya keuntungan perusahaan).

3. Bonus Akhir Tahun Kapan Cair?

Pencairan bonus akhir tahun umumnya dilakukan menjelang akhir tahun fiskal, biasanya pada bulan Desember.

Namun, beberapa perusahaan juga bisa mencairkannya pada awal tahun berikutnya (misalnya Januari atau Februari), setelah laporan keuangan tahunan selesai diaudit.

4. Bonus Akhir Tahun Berapa Kali Gaji?

Seperti yang sudah dijelaskan, besaran bonus tidak terikat pada “berapa kali gaji.” Angka tersebut hanyalah metrik yang lazim digunakan.

Bonus bisa saja berupa 1,5 kali gaji pokok, 1 bulan gaji plus insentif tambahan, atau bahkan hanya berdasarkan persentase tertentu dari laba perusahaan yang dibagi rata.

Baca Juga: Insentif Adalah: Manfaat, Tujuan, & Bedanya dengan Gaji/Bonus

5. Apakah Karyawan Kontrak Dapat Bonus Akhir Tahun?

Ini adalah salah satu pertanyaan yang paling sering diajukan. Secara hukum, tidak ada kewajiban bagi perusahaan untuk memberikan bonus kepada karyawan kontrak.

Namun, banyak perusahaan progresif dan yang peduli dengan retensi karyawan memberikan bonus kepada karyawan kontrak, seringkali secara proporsional dengan masa kerja mereka. Kebijakan ini harus tercantum dengan jelas dalam perjanjian kerja.

6. Apakah Bonus Dibayarkan pada Akhir Tahun?

Meskipun disebut bonus akhir tahun, waktu pembayarannya tidak selalu di akhir tahun kalender. Pembayaran bisa dilakukan di bulan Desember atau awal tahun berikutnya, tergantung kebijakan perusahaan.

7. Berapa Besar Bonus Akhir Tahun yang Umum?

Berikut adalah perkiraan data rata-rata bonus akhir tahun berdasarkan sektor industri di Indonesia.

8. Apakah Bonus Diatur dalam UU Cipta Kerja?

Apakah Bonus Diatur dalam UU Cipta Kerja? Jawabannya adalah tidak. UU Cipta Kerja (UU No. 11 Tahun 2020) tidak mengatur secara spesifik tentang kewajiban perusahaan untuk memberikan bonus akhir tahun.

Aturan yang relevan lebih berfokus pada upah minimum, upah lembur, dan pesangon. Oleh karena itu, bonus tetap menjadi kebijakan diskresioner perusahaan. Hal ini dipertegas dalam Perjanjian Kerja Bersama (PKB) atau Peraturan Perusahaan (PP).

“Pemberian bonus, walau tidak wajib, mencerminkan budaya perusahaan yang menghargai kontribusi karyawannya. Ini bukan sekadar uang, ini adalah bentuk validasi atas kerja keras yang telah dilakukan.” – Kutipan dari sebuah studi kasus McKinsey & Company

Hitung Bonus Akhir Tahun Karyawan Mudah dengan Software Payroll KantorKu HRIS

Perhitungan bonus akhir tahun, apalagi untuk perusahaan dengan ratusan atau ribuan karyawan, adalah proses yang sangat kompleks dan rentan kesalahan.

Bayangkan jika Anda harus menghitung bonus secara manual, memverifikasi data kinerja setiap individu, dan menghitung PPh 21-nya satu per satu. Ini tidak hanya memakan waktu, tetapi juga sangat berisiko.

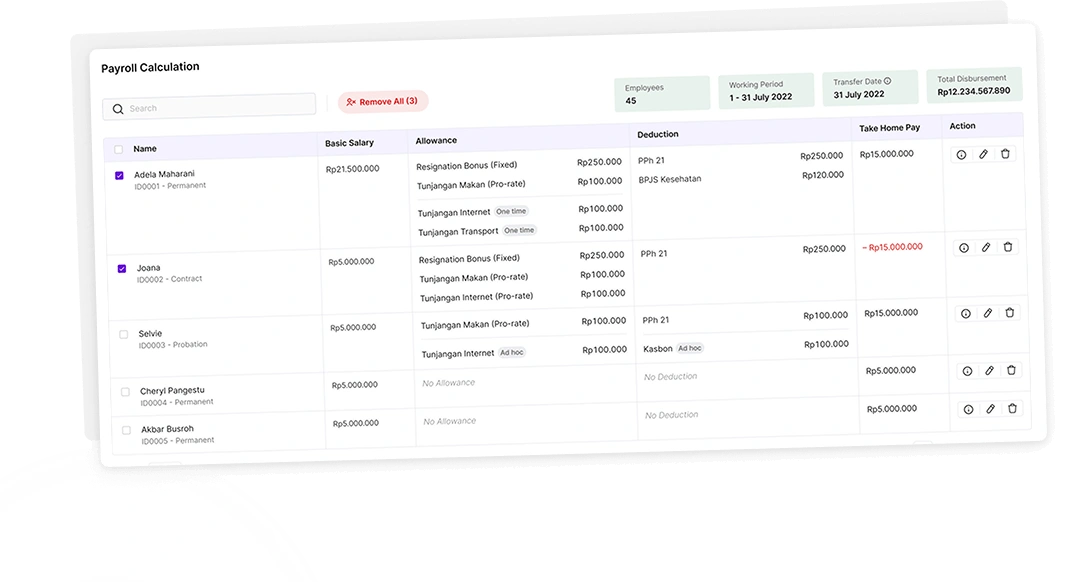

Di sinilah KantorKu HRIS hadir sebagai solusi. Dengan fitur payroll otomatis yang terintegrasi, KantorKu HRIS mampu:

- Mengotomatisasi Perhitungan Bonus: Anda hanya perlu memasukkan data atau persentase bonus, dan sistem akan secara otomatis menghitung bonus untuk setiap karyawan berdasarkan gaji dan kebijakan yang telah Anda tetapkan.

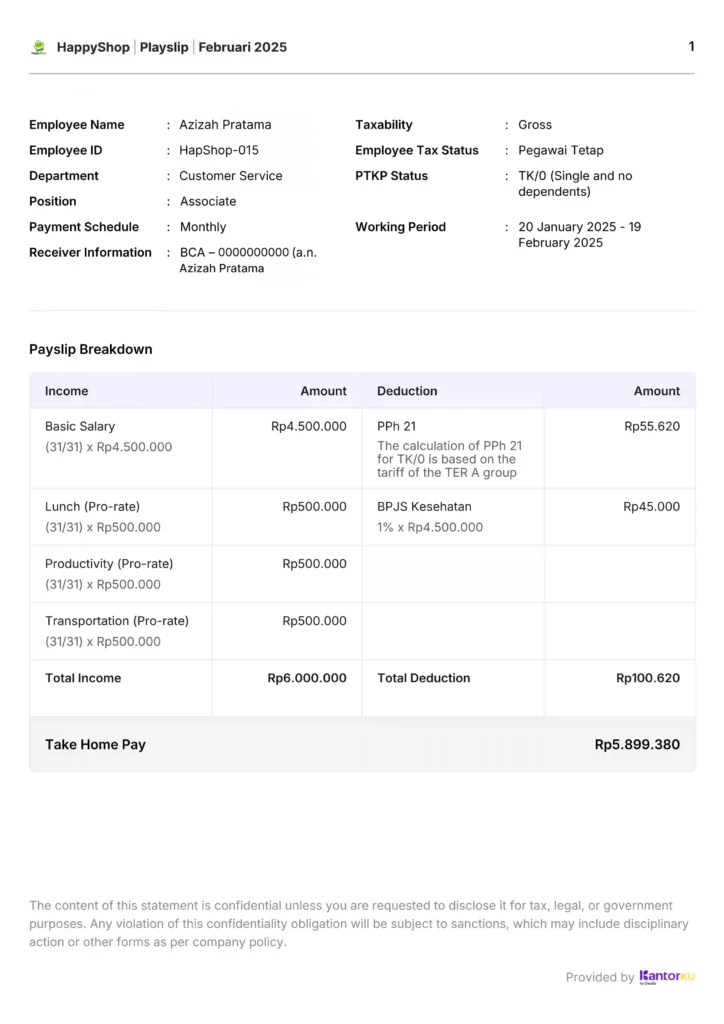

- Perhitungan PPh 21 Akurat: Sistem KantorKu HRIS sudah terintegrasi dengan peraturan pajak terbaru, sehingga perhitungan PPh 21 atas bonus akan dilakukan secara otomatis dan akurat, meminimalkan risiko kesalahan dan sanksi dari otoritas pajak.

- Integrasi Data Kinerja: Jika Anda menggunakan modul manajemen kinerja di KantorKu HRIS, data KPI karyawan dapat langsung ditarik untuk dijadikan dasar perhitungan bonus, menjamin transparansi dan keadilan.

Anda tidak perlu lagi pusing dengan rumus-rumus yang rumit atau khawatir data yang salah. Dengan KantorKu HRIS, manajemen bonus akhir tahun menjadi lebih mudah, cepat, dan akurat, memungkinkan Anda fokus pada hal-hal strategis lain untuk pertumbuhan perusahaan.

Ingin tahu bagaimana KantorKu HRIS dapat membantu Anda menyederhanakan manajemen HR dan payroll? Hubungi kami sekarang untuk demo gratis!

KantorKu HRIS bantu kelola absensi, payroll, cuti, slip gaji, dan BPJS dalam satu aplikasi.

Sumber:

McKinsey & Company. Pedoman Perilaku Kita.

Mercer’s Total Remuneration Survey (TRS). Survei Mercer: Ditengah Ketidakpastian Sosial-Ekonomi, Kenaikan Gaji Karyawan di Indonesia akan Tetap Stabil di Tahun 2024

Pemerintah Indonesia. (2021). Peraturan Pemerintah Republik Indonesia Nomor 36 Tahun 2021 tentang Pengupahan.

Pemerintah Indonesia. (2020). Undang-Undang Republik Indonesia Nomor 11 Tahun 2020 tentang Cipta Kerja.

Related Articles

PPh 21 Adalah: Tarif, Rumus, Cara Menghitung & Kesalahan Umum

Prosedur Sistem Penggajian Karyawan, Cek Aturan & Potongannya!