Apa itu Pajak Progresif? Ketentuan, Rumus, Cara Hitung & Contoh!

Pajak progresif adalah pajak yang dikenakan berdasarkan penghasilan. Pelajari cara menghitung, jenis, dan contoh perhitungannya!

Table of Contents

Pajak progresif adalah salah satu jenis pajak yang perlu diurus oleh HRD. Sesuai namanya, besaran pajak ini meningkat secara progresif mengikuti penghasilan karyawan.

Semakin tinggi penghasilan, semakin besar persentase pajak yang harus dibayar, sehingga perhitungannya adil bagi semua karyawan.

Sebagai HRD, Anda perlu tau cara menghitung pajak penghasilan karyawan untuk memastikan tidak ada salah hitung.

Jika masih bingung, artikel ini akan membahas ketentuan, cara hitung beserta contoh perhitungan pajak progresif penghasilan!

Apa itu Pajak Progresif?

Menurut UU PPh No. 36 Tahun 2008, pajak progresif adalah jenis pajak yang tarifnya semakin tinggi seiring dengan meningkatnya penghasilan seseorang.

Artinya, semakin besar pendapatan yang diterima oleh individu, semakin besar pula persentase pajak yang harus dibayar.

Tujuan pajak progresif meliputi:

- Mengurangi ketimpangan ekonomi dengan mengenakan pajak lebih tinggi pada individu berpenghasilan lebih tinggi.

- Mendistribusikan ulang kekayaan dengan mengumpulkan lebih banyak dana dari yang berpenghasilan besar, lalu menggunakannya untuk subsidi bagi yang kurang mampu.

- Meningkatkan pendapatan negara.

- Membantu anggaran untuk sektor-sektor penting seperti pendidikan, kesehatan, dan infrastruktur.

Namun, Anda harus tau bahwa tidak semua penghasilan dikenakan pajak, karena ada individu yang tidak dikenakan pajak.

Agar lebih jelas, mari pahami masing-masing arti penghasilan kena pajak (PKP) dan penghasilan tidak kena pajak (PTKP).

Baca Juga: Subjek Pajak Penghasilan: Aturan & Siap-Siap Kena Sanksi Pajak Berat!

Apa itu PTKP?

Penghasilan Tidak Kena Pajak (PTKP) adalah jumlah penghasilan yang tidak dikenakan pajak. Hal ini karena penghasilan karyawan berada di bawah batas PTKP, sehingga penghasilan mereka diterima secara utuh tanpa potongan pajak.

Ketentuan dan Tarif PTKP

PTKP diatur dalam Peraturan Menteri Keuangan (PMK) No. 101/PMK.010/2016. Aturan ini menjelaskan bahwa penghasilan yang tidak kena pajak adalah Rp4.500.000 per bulan.

Apabila dihitung dalam setahun, PTKP yang bebas pungutan pajak berarti Rp54.000.000. Besaran tarif PTKP ini dirincikan lebih lanjut pada tabel berikut:

| Status Wajib Pajak | Besaran PTKP |

| Wajib Pajak Orang Pribadi (belum menikah) | Rp54.000.000 |

| Penambahan untuk istri (jika penghasilan digabung) | Rp54.000.000 |

| Penambahan untuk anak | Rp4.500.000 per anak |

Contoh Perhitungan

Agar lebih mudah memahaminya, mari lihat contoh perhitungan PTKP sesuai aturan yang berlaku.

Contoh:

Seorang karyawan bekerja sebagai admin di perusahaan dengan penghasilan Rp50.000.000 per tahun.

Ia belum menikah dan total penghasilannya masih di bawah batas PTKP. Dengan begitu, karyawan tersebut tidak dikenakan pajak progresif penghasilan.

Golongan yang Mendapatkan PTKP

Terdapat beberapa golongan yang bisa mendapatkan PTKP, sehingga penghasilannya bersih dari potongan pajak, di antaranya:

- Individu dengan penghasilan di bawah batas PTKP.

- Individu yang sudah menikah atau memiliki anak.

- Status Menikah: Jika sudah menikah, PTKP-nya akan lebih besar.

- Suami-istri bekerja: Gabungan penghasilan bisa mempengaruhi PTKP.

- Anak: Setiap anak yang menjadi tanggungan dapat menambah PTKP. Besaran PTKP tambahan adalah Rp4.500.000 per anak per tahun.

Apabila penghasilan melebihi batas PTKP yang ditetapkan, maka sisa penghasilan yang melebihi batas tersebut akan dikenakan pajak dengan pajak progresif.

Pusing Hitung Pajak Progresif Manual?

Bisa diotomatisasi pakai KantorKu HRIS, lebih akurat dan mencegah kerugian finansial perusahaan!

Apa itu PKP?

PKP atau penghasilan kena pajak adalah jumlah penghasilan karyawan yang dijadikan acuan untuk perhitungan Pajak Penghasilan (PPh).

Mengingat setiap karyawan punya nominal penghasilan yang berbeda, maka pajak yang dikenakan setiap karyawan pun bisa berbeda.

Pemotongan pajak ini diambil dari gaji kotor karyawan.

Ketentuan dan Tarif PKP

Berdasarkan UU Nomor 36 Tahun 2008 tentang Pajak Penghasilan (UU PPh), berikut tarif PKP per tahun yang dikenakan pada karyawan:

| Penghasilan Kena Pajak (PKP) per Tahun | Tarif Pajak |

| <Rp60.000.000 | 5% |

| Rp60.000.001–Rp250.000.000 | 15% |

| Rp250.000.001–Rp500.000.000 | 25% |

| >Rp500.000.000 | 30% |

Contoh Perhitungan TKP

Seorang karyawan belum menikah dengan penghasilan kotor Rp100.000.000 per tahun. Mengingat karyawan ini belum menikah, maka PTKP yang berlaku adalah Rp54.000.000 per tahun.

Untuk mendapatkan penghasilan kena pajak, perhitungannya Rp100.000.000 – Rp54.000.000 = Rp46.000.000.

Dari angka tersebut, bisa dilihat di tabel bahwa karyawan ini dikenakan tarif pajak 5%. Perhitungannya Rp46.000.000 × 5% = Rp2.300.000.

Hasilnya, karyawan tersebut harus membayar pajak penghasilan Rp2.300.000.

Golongan yang Dikenakan PKP

Semua individu dengan penghasilan di atas batas PTKP akan dikenakan pajak penghasilan progresif.

- Perhitungan pajak progresif pada karyawan dengan penghasilan tetap (pekerja) lebih sederhana karena hanya mengurangi PTKP dari gaji kotor.

- Perhitungan pajak progresif pengusaha lebih rumit, karena mereka tidak hanya mengandalkan penghasilan tetap, tetapi juga mendapatkan pendapatan dari bidang usaha lain.

Baca Juga: Pajak Pekerja Freelance: Tarif, Metode, dan Cara Menghitungnya

Contoh Perhitungan Tarif Pajak Progresif Penghasilan

Jika hanya memahami teori saja pasti bisa membingungkan. Berikut terdapat beberapa contoh perhitungan tarif pajak progresif penghasilan dengan berbagai kasus dari karyawan tidak menikah, istri bekerja, hingga jika punya anak yang bisa menjadi acuan Anda:

1. Karyawan Belum Menikah dan Gaji Melebihi PTKP

Penghasilan Kotor: Rp70.000.000 per tahun

Status: Belum menikah

PTKP yang berlaku: Rp54.000.000

Perhitungan:

Penghasilan Kena Pajak (PKP)

= 70.000.000 − 54.000.000

= 16.000.000

Tarif Pajak Progresif:

Karena PKP berada di bawah Rp60.000.000, maka tarif pajak yang berlaku adalah 5%.

Pajak yang harus dibayar:

= 16.000.000 × 5%

= 800.000

Kesimpulannya, karyawan tersebut harus membayar Rp800.000 pajak penghasilan.

2. Karyawan Menikah dan Istri Bekerja (Gabungan Penghasilan)

Penghasilan Kotor Karyawan: Rp100.000.000 per tahun

Penghasilan Kotor Istri: Rp50.000.000 per tahun

Status: Menikah dan istri bekerja

PTKP yang berlaku: Rp54.000.000 (suami) + Rp54.000.000 (istri) = Rp108.000.000

Perhitungan:

Total Penghasilan Kotor

= 100.000.000 + 50.000.000

= 150.000.000

Penghasilan Kena Pajak (PKP)

= 150.000.000 − 108.000.000= 42.000.000

Tarif Pajak Progresif:

Karena PKP di bawah Rp250.000.000, tarif pajak yang berlaku adalah 15%.

Pajak yang harus dibayar:

= 42.000.000 × 15%= 6.300.000

Kesimpulannya, karyawan dan istri harus membayar Rp6.300.000 pajak penghasilan secara keseluruhan.

3. Karyawan Menikah, Beristri dan Anak 2 (Penghasilan Gabungan)

Penghasilan Kotor Karyawan: Rp150.000.000 per tahun

Penghasilan Kotor Istri: Rp60.000.000 per tahun

Jumlah Anak: 2

Status: Menikah, istri bekerja, punya 2 anak

PTKP yang berlaku:

- PTKP suami-istri: Rp54.000.000 (suami) + Rp54.000.000 (istri) = Rp108.000.000

- PTKP untuk 2 anak: 2 x Rp4.500.000 = Rp9.000.000

- Total PTKP: 108.000.000 + 9.000.000 = 117.000.000

Perhitungan:

Total Penghasilan Kotor:

= 150.000.000 + 60.000.000= 210.000.000

Penghasilan Kena Pajak (PKP):

= 210.000.000 – 117.000.000= 93.000.000

Tarif Pajak Progresif:

Karena PKP di bawah Rp250.000.000, tarif pajak yang berlaku adalah 15%.Pajak yang harus dibayar:

= 93.000.000 × 15%

=13.950.000

Kesimpulannya karyawan dan istri harus membayar Rp13.950.000 pajak penghasilan secara keseluruhan.

4. Karyawan Menikah, Istri Tidak Bekerja, dan Punya Anak

Penghasilan Kotor Karyawan: Rp100.000.000 per tahun

Status: Menikah, istri tidak bekerja, punya 1 anak

PTKP yang berlaku: Rp54.000.000 (suami) + Rp4.500.000 (anak) = 58.500.000

Perhitungan:

Penghasilan Kena Pajak (PKP):

= 100.000.000 – 58.500.000= 41.500.000

Tarif Pajak Progresif:

Karena PKP di bawah Rp60.000.000, tarif pajak yang berlaku adalah 5%.Pajak yang harus dibayar:

= 41.500.000 × 5%= 2.075.000

Kesimpulannya, karyawan harus membayar Rp2.075.000 pajak penghasilan.

5. Karyawan Menikah & Istri Bekerja (Penghasilan Tidak Digabung)

Penghasilan Kotor Karyawan: Rp120.000.000 per tahun

Penghasilan Kotor Istri: Rp80.000.000 per tahun

Status: Menikah, istri bekerja, penghasilan tidak digabung

PTKP yang berlaku: Rp54.000.000 (suami) + Rp54.000.000 (istri) = 108.000.000

Perhitungan:

Karena penghasilan tidak digabung, maka perhitungan pajak dilakukan terpisah.

Perhitungan untuk suami:

Penghasilan Kena Pajak (PKP):

= 120.000.000 − 54.000.000= 66.000.000

Tarif Pajak Progresif:

Karena PKP di bawah Rp250.000.000, tarif pajak yang berlaku adalah 15%.Pajak yang harus dibayar:

= 66.000.000 × 15%

=9.900.000

Perhitungan untuk istri:

Penghasilan Kena Pajak (PKP):

= 80.000.000 − 54.000.000= 26.000.000

Tarif Pajak Progresif:

Karena PKP di bawah Rp60.000.000, tarif pajak yang berlaku adalah 5%.

Pajak yang harus dibayar:

= 26.000.000 × 5%= 1.300.000

Kesimpulannya suami harus membayar Rp9.900.000, sedangkan istri harus membayar Rp1.300.000. Totalnya mereka harus membayar Rp11.200.000.

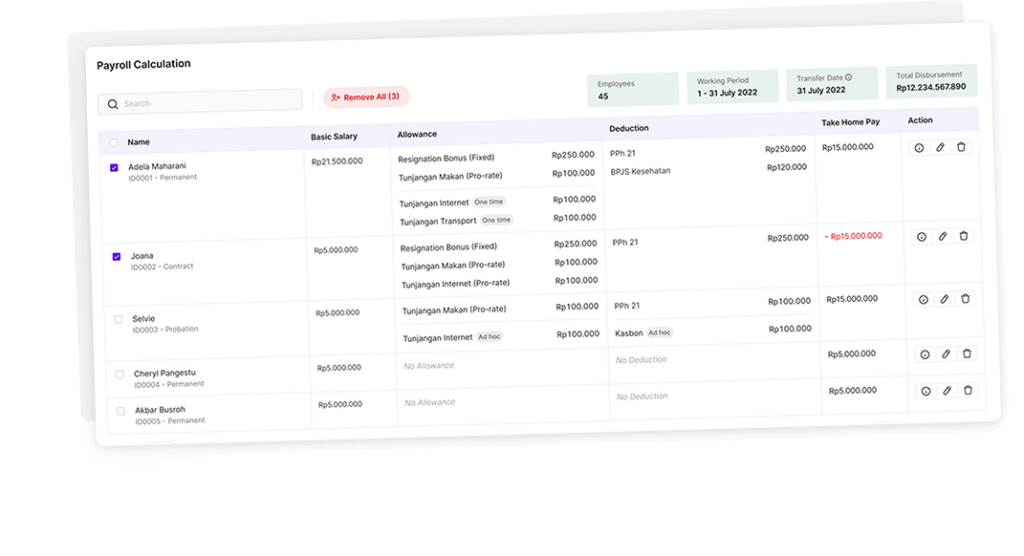

Hitung Pajak Progresif Penghasilan Otomatis dengan Software Payroll KantorKu HRIS

Pusing menghitung pajak progresif secara manual? Apalagi tugas HR tidak hanya menghitung pajak, masih ada administrasi penting lainnya.

Kabar baiknya, Anda bisa otomatisasi perhitungan pajak penghasilan pakai software payroll KantorKu HRIS!

KantorKu HRIS bisa membantu dengan:

- Hitungan pajak penghasilan (PPh 21) otomatis berdasarkan gaji kotor karyawan.

- Aplikasi selalu diperbarui mengikuti regulasi terbaru.

- Kirim gaji bersih otomatis secara massal.

- Karyawan bisa mengunduh slip gaji dari HP untuk detail potongan pajak.

Dengan sistem ini, tugas Anda sebagai HRD bisa lebih ringan dan minim kesalahan.

Mau coba cara kerja fitur perhitungan PPh 21 KantorKu HRIS? Book demo gratis via WhatsApp sekarang dan nikmati pengelolaan pajak yang efisien!

Mau KantorKu Gratis 1 Bulan?

Related Articles

Cara Mengambil Data Absen dari Fingerprint Solution dengan Flashdisk di Komputer & Laptop

Apa Itu Payroll Staff? Tugas, Skill, & Tools yang Sering Dipakai