Update Aturan Payroll dan Pajak Terbaru 2026: Coretax, PPh 21 DTP, BPJS & UMP

Update aturan payroll dan pajak terbaru mencakup implementasi Coretax DJP, insentif PPh 21 DTP, hingga update BPJS dan kenaikan UMP. Simak penjelasannya!

Table of Contents

Table of Contents

Memasuki awal tahun 2026, perusahaan di Indonesia dihadapkan pada perubahan besar dalam pengelolaan payroll dan pelaporan pajak seiring penuh berlakunya sistem Coretax DJP.

Transisi ini bukan sekadar pergantian platform, melainkan perubahan fundamental pada cara data gaji, pajak karyawan, dan kewajiban perusahaan diproses.

Bagi Anda yang mengelola HR dan bisnis, keterlambatan memahami update aturan ini berisiko menimbulkan kesalahan administratif yang berdampak langsung pada kepatuhan pajak.

Untuk itu, mari pahami dulu update aturan payroll dan pajak terbaru serta tips mengelolanya agar payroll tetap patuh!

Transformasi Sistem Pajak: Implementasi Coretax DJP

Transformasi sistem perpajakan Indonesia dimulai sejak terbitnya PER-11/PJ/2025 yang menjadi dasar penerapan Coretax DJP.

Mulai pelaporan SPT Tahun Pajak 2025 yang dilakukan pada 2026, seluruh wajib pajak diwajibkan menggunakan Coretax.

Artinya, e-SPT dan DJP Online versi lama tidak lagi digunakan untuk pelaporan baru, sehingga perusahaan harus menyesuaikan alur kerja payroll dan pajaknya sejak awal.

Agar lebih mudah memahaminya, mari simak dulu tentang CoreTax:

Mengenal CoreTax

Coretax atau Core Tax Administration System (CTAS) adalah sistem administrasi perpajakan berbasis digital terintegrasi yang dikembangkan DJP untuk menggantikan proses manual dan parsial.

Sistem ini dirancang agar data perpajakan diproses secara otomatis, minim intervensi manusia, dan tervalidasi lintas sumber, mulai dari pemberi kerja, lembaga keuangan, hingga instansi pemerintah.

Bagi perusahaan, perubahan ini menuntut kesiapan data payroll yang jauh lebih presisi dan konsisten.

Lantas, apa saja perubahan yang terjadi? Berikut penjelasannya:

1. NIK sebagai NPWP 16 Digit Wajib Valid dan Sinkron

Perubahan pertama adalah integrasi penuh NIK sebagai NPWP 16 digit. Perusahaan wajib memastikan bahwa data identitas karyawan, seperti NIK, NPWP, nama, dan status perpajakan sudah tervalidasi dan sinkron.

Jika terdapat perbedaan data, Coretax dapat langsung menolak atau menandai data tersebut sebagai tidak valid. Dampaknya, bukti potong tidak terbaca sistem dan SPT karyawan berisiko gagal terkirim.

2. Format Bukti Potong Mengikuti Struktur Data Coretax

Bukti potong pajak 1721-A1/A2 tidak lagi sekadar dokumen pelengkap. Struktur datanya harus sesuai dengan skema Coretax, karena sistem DJP akan membaca data secara otomatis, bukan manual oleh petugas.

Kesalahan struktur, komponen penghasilan, atau pemetaan pajak dapat menyebabkan mismatch yang berdampak pada:

- Gagal unggah data,

- Koreksi berulang,

- Hingga potensi temuan saat validasi atau pemeriksaan.

3. Perhitungan PPh 21 Harus Presisi dan Konsisten

Perhitungan PPh 21 yang tidak presisi akan langsung terdeteksi oleh sistem, bukan lagi baru diketahui di akhir tahun atau saat pemeriksaan.

Bagi Anda yang mengelola payroll dengan banyak komponen, seperti tunjangan, insentif, lembur, dan benefit lainnya, kesalahan kecil dalam perhitungan bisa berdampak besar pada kepatuhan pajak perusahaan dan karyawan.

4. Pergeseran Alur Kerja

Jika sebelumnya HR masih bisa mengandalkan cara manual, maka di sistem Coretax, arah kebijakannya menuju integrasi API dan portal terpusat.

Sistem payroll dituntut mampu menghasilkan data yang mudah diekspor. Jika masih menggunakan sistem payroll lama atau semi-manual akan menghambat proses.

5. Risiko Kepatuhan Pajak Beralih ke Hulu (Payroll)

Dengan Coretax, DJP tidak hanya menilai hasil pelaporan, tetapi juga kualitas data sejak awal proses payroll.

Artinya, risiko kepatuhan pajak kini bergeser ke hulu, yakni saat penghitungan gaji dan pajak dilakukan.

Kesalahan payroll tidak lagi dianggap isu internal HR semata, melainkan berpotensi langsung berdampak pada kepatuhan pajak perusahaan, kepatuhan pajak karyawan, dan reputasi bisnis Anda di mata regulator.

Baca Juga: Cara Lapor Perusahaan Buat Laporan Pajak Online & Syaratnya

KantorKu HRIS selalu diperbarui mengikuti regulasi Ketenagakerjaan terbaru. Hitung gaji lebih akurat dan patuh hukum.

Perubahan Formulir Bukti Potong: BPA1 & BPA2

Sesuai Peraturan Direktur Jenderal Pajak Nomor PER-11/PJ/2025, pemerintah resmi mengubah ketentuan pembuatan bukti potong dan pelaporan SPT Masa PPh Pasal 21 dan/atau PPh Pasal 26.

Perubahan ini masih bagian dari update aturan payroll dan pajak terbaru yang mulai berlaku pada masa pajak 2025 dan dilaporkan di tahun 2026.

Salah satu perubahan paling terasa bagi karyawan adalah pergantian nama dan format formulir bukti potong, khususnya yang selama ini dikenal sebagai Formulir 1721-A1 dan 1721-A2.

Mengapa Formulir 1721-A1 Berubah Menjadi BPA1 dan BPA2?

Dalam ketentuan lama (PER-2/PJ/2024), bukti potong PPh Pasal 21 menggunakan berbagai formulir terpisah, seperti:

- Formulir 1721-VI

- Formulir 1721-VII

- Formulir 1721-VIII

- Formulir 1721-A1

Melalui PER-11/PJ/2025, format tersebut disederhanakan dan disesuaikan dengan kebutuhan sistem Coretax.

Perubahan ini merupakan poin krusial dalam update aturan payroll dan pajak terbaru yang harus disosialisasikan kepada seluruh karyawan.

Kini, bukti potong PPh Pasal 21 dan 26 terdiri dari:

- BPA1

- BPA2

- BP21

- BP26

Perbedaan BPA1 dan BPA2 yang Perlu Dipahami Karyawan

Secara sederhana, perbedaan BPA1 dan BPA2 terletak pada status pemberi kerja dan jenis pegawai, yaitu:

- BPA1: Digunakan untuk pegawai tetap swasta, pensiunan atau penerima pensiun berkala. Formulir ini menggantikan formulir 1721-A1 dan 1721-VIII.

- BPA2: Digunakan khusus untuk PNS, anggota TNI, anggota Polri. Formulir ini menggantikan formulir 1721-A1 untuk aparatur negara.

Dengan kata lain, fungsi BPA1 dan BPA2 sama dengan 1721-A1/A2, tetapi format, struktur data, dan mekanisme penerbitannya sudah sepenuhnya disesuaikan dengan Coretax.

Bukti potong ini nantinya akan menjadi dasar utama pengisian SPT Tahunan PPh Orang Pribadi di sistem Coretax.

Cara Karyawan Mengakses Bukti Potong melalui Portal Coretax

Karyawan kini dapat mengakses bukti potong BPA1 atau BPA2 secara mandiri melalui portal Coretax, tanpa harus selalu meminta salinan manual ke HR. Adapun caranya yaitu:

- Kamu harus memiliki akun Coretax yang aktif dan kode otorisasi tersedia.

- Jika sudah, login ke portal Coretax.

- Masuk ke menu data pajak pribadi.

- Pilih bagian Bukti Potong PPh Pasal 21.

- Unduh atau lihat bukti potong BPA1 atau BPA2 yang diterbitkan oleh perusahaan.

- Data ini akan otomatis terhubung dengan draft SPT Tahunan.

Jika terdapat kesalahan, segera laporkan ke HR atau bagian keuangan perusahaan, karena pembetulan bukti potong hanya dapat dilakukan dalam kondisi tertentu sesuai PER-11/PJ/2025.

Insentif Pajak PPh 21 DTP 2026 (PMK 105/2025)

Pemerintah kembali memberikan stimulus fiskal di tahun 2026 melalui kebijakan PPh 21 DTP sebagaimana diatur dalam PMK Nomor 105 Tahun 2025.

Anda harus tahu kabar ini update aturan payroll dan pajak terbaru agar perusahaan bisa menghemat beban pajak karyawan secara legal.

Melalui skema ini, PPh 21 yang seharusnya dipotong dari gaji karyawan ditanggung oleh pemerintah, sehingga karyawan menerima penghasilan bersih yang lebih besar.

Daftar Sektor Usaha yang Berhak Menerima Insentif

Insentif PPh 21 DTP 2026 tidak berlaku untuk semua jenis usaha, melainkan dibatasi pada sektor-sektor tertentu yang memiliki kontribusi besar terhadap penyerapan tenaga kerja.

Pemerintah menetapkan beberapa sektor utama yang berhak atas fasilitas ini, antara lain:

- Industri alas kaki

- Industri tekstil dan pakaian jadi

- Industri furnitur

- Industri kulit dan barang dari kulit

- Sektor pariwisata, termasuk hotel, vila, restoran, agen perjalanan, serta jasa MICE (Meeting, Incentive, Convention, and Exhibition)

Secara administratif, sektor-sektor tersebut tercermin dalam 133 Kode Klasifikasi Lapangan Usaha (KLU) yang ditetapkan dalam PMK 105/2025.

Oleh karena itu, perusahaan perlu memastikan bahwa KLU usahanya sesuai agar dapat memanfaatkan insentif secara sah.

Syarat Gaji Karyawan Penerima Insentif

Syarat karyawan yang berhak memperoleh fasilitas PPh 21 DTP harus memiliki penghasilan bruto maksimal Rp10.000.000 per bulan.

Batas penghasilan ini ditentukan berdasarkan kondisi pada masa pajak Januari 2026 atau bulan pertama karyawan mulai bekerja di tahun 2026. Di luar batas tersebut, PPh 21 tetap dikenakan dan dipotong sesuai ketentuan normal.

Cara Pelaporan Insentif agar Tidak Dianggap Penghasilan Kena Pajak

Agar insentif PPh 21 Ditanggung Pemerintah (DTP) tidak dikoreksi sebagai penghasilan tambahan bagi karyawan, perusahaan wajib mengikuti mekanisme pelaporan yang telah ditetapkan Direktorat Jenderal Pajak (DJP).

Beberapa ketentuan yang harus diperhatikan oleh pemberi kerja:

- Pajak dibayarkan secara tunai kepada karyawan, bersamaan dengan pembayaran gaji, dan tidak boleh ditahan atau dialihkan untuk keperluan lain.

- PPh 21 DTP tidak dicatat sebagai penghasilan bruto, melainkan sebagai pajak yang ditanggung pemerintah, sehingga tidak menambah dasar pengenaan pajak karyawan.

- Pelaporan realisasi insentif dilakukan melalui SPT Masa PPh 21/26 dengan menggunakan aplikasi e-Bupot 21/26 di sistem Coretax, serta wajib menggunakan kode khusus DTP.

- Batas waktu pelaporan adalah tanggal 20 bulan berikutnya setelah masa pajak berakhir.

Apabila pelaporan tidak dilakukan sesuai ketentuan atau melewati batas waktu, terdapat risiko insentif dinyatakan tidak sah dan dikoreksi sebagai penghasilan kena pajak bagi karyawan.

KantorKu HRIS selalu diperbarui mengikuti regulasi Ketenagakerjaan terbaru. Hitung gaji lebih akurat dan patuh hukum.

Update BPJS dan Upah Minimum 2026

Selain pajak, sektor ketenagakerjaan seperti BPJS dan UMP juga mengalami perubahan. Sebagai HR, Anda perlu memantau update aturan payroll dan pajak terbaru untuk memastikan anggaran perusahaan tetap aman.

Adapun update-nya yaitu:

Daftar Kenaikan UMP 2026

Kenaikan UMP 2026 berada di kisaran rata-rata 5–7%. Kenaikan ini mempengaruhi perusahaan dalam menyesuaikan struktur dan skala upah.

Adapun daftar kenaikan UMP 2026 yaitu:

Update BPJS Kesehatan 2026

Per Januari 2026, iuran BPJS Kesehatan masih sama, sambil menunggu kajian lanjutan terkait implementasi KRIS (Kelas Rawat Inap Standar).

Besaran iuran:

- Kelas 1: Rp150.000

- Kelas 2: Rp100.000

- Kelas 3: Rp35.000 (disubsidi pemerintah)

Untuk peserta PPU (karyawan):

- Total iuran 5% dari gaji

- 4% dibayar perusahaan

- 1% dibayar karyawan

Update BPJS Ketenagakerjaan

Pemerintah melakukan sejumlah penyesuaian kebijakan BPJS Ketenagakerjaan pada periode 2025–2026.

Perubahan ini mencakup aspek iuran, manfaat perlindungan, hingga kemudahan klaim, khususnya untuk program Jaminan Kehilangan Pekerjaan (JKP) dan Jaminan Kecelakaan Kerja (JKK).

Beberapa perubahan penting yang perlu diperhatikan adalah sebagai berikut:

- Diskon iuran JKK 50% diperpanjang hingga 30 Juni 2026: Insentif pengurangan iuran JKK sebesar 50% kembali diperpanjang.

- Manfaat JKP meningkat menjadi 60% upah selama 6 bulan: Besaran manfaat JKP kini lebih besar, yaitu 60% dari upah yang dilaporkan, dibayarkan maksimal enam bulan.

- Iuran JKP diturunkan menjadi 0,36%: Penurunan tarif bertujuan menjaga kepatuhan perusahaan dalam kepesertaan tanpa menambah beban biaya secara signifikan.

- Batas waktu klaim JKP diperpanjang hingga 6 bulan sejak PHK: Pekerja kini memiliki waktu yang lebih longgar untuk mengajukan klaim JKP..

- Hak JKP tetap dibayarkan meskipun perusahaan pailit atau menunggak iuran dalam batas tertentu: Selama memenuhi kriteria yang ditetapkan, pekerja tetap berhak menerima manfaat JKP meskipun perusahaan mengalami pailit atau memiliki tunggakan iuran.

Baca Juga: 6 Program BPJS Ketenagakerjaan & Manfaatnya untuk Karyawan, Wajib Tahu!

Tips Mengelola Payroll agar Tetap Patuh

Untuk memastikan sistem payroll perusahaan tetap patuh terhadap perubahan regulasi pajak, BPJS, dan upah minimum seperti UMP 2026, berikut beberapa tips praktis yang dapat Anda terapkan:

1. Lakukan Audit Data NIK dan NPWP Karyawan

Audit data identitas karyawan adalah langkah fundamental. Pastikan setiap NIK sudah benar, valid, dan terpadankan dengan NPWP 16 digit dalam database payroll perusahaan. Jika salah, risikonya pelaporan SPT berujung mismatch data di sistem DJP.

2. Perbarui Status PTKP dan Tanggungan Karyawan

Perusahaan wajib memutakhirkan data ini secara berkala, karena ketidakakuratan dapat menyebabkan pemotongan pajak yang tidak sesuai atau perlu pembetulan saat pelaporan SPT.

3. Gunakan HRIS dengan Kalkulasi TER (Tarif Efektif Rata-Rata) Terbaru

Pilih sistem payroll yang terintegrasi dengan tarif efektif rata-rata (TER) terbaru seperti KantorKu HRIS untuk membantu memastikan perhitungan PPh 21 dan komponen lain berjalan otomatis sesuai ketentuan pajak terbaru.

Dengan cara Ini, Anda bisa mengurangi ketergantungan pada perhitungan manual yang rentan human error.

4. Edukasi Karyawan Mengenai Cara Cek Bukti Potong di Sistem Baru

Dengan perubahan format bukti potong menjadi BPA1/BPA2, karyawan perlu edukasi untuk mengakses dan memverifikasi bukti potong mereka melalui portal Coretax.

Pemberdayaan karyawan dalam memeriksa bukti potong mandiri membantu mengurangi pertanyaan administratif dan potensi komplain ke tim HR.

5. Pastikan Pembayaran Pajak dan BPJS sesuai Jadwal

Kepatuhan payroll juga mencakup ketepatan waktu pembayaran PPh 21 dan iuran BPJS Kesehatan serta Ketenagakerjaan.

Pembayaran terlambat berisiko dikenakan denda. Oleh karena itu, terapkan SOP untuk monitoring pembayaran secara proaktif.

6. Lakukan Audit Payroll secara Berkala

Audit internal berkala membantu mengevaluasi efektivitas sistem payroll Anda dan menangkap anomali sejak dini.

Audit internal membantu mengevaluasi apakah sistem Anda sudah mengadopsi update aturan payroll dan pajak terbaru dengan benar, guna menghindari temuan saat pemeriksaan eksternal

7. Simpan Data Penggajian

Simpan seluruh dokumen penggajian, bukti potong, dan rekam pembayaran dalam sistem. Tujuannya bukan hanya untuk audit internal, tetapi juga untuk memudahkan pertanggungjawaban bila diperlukan.

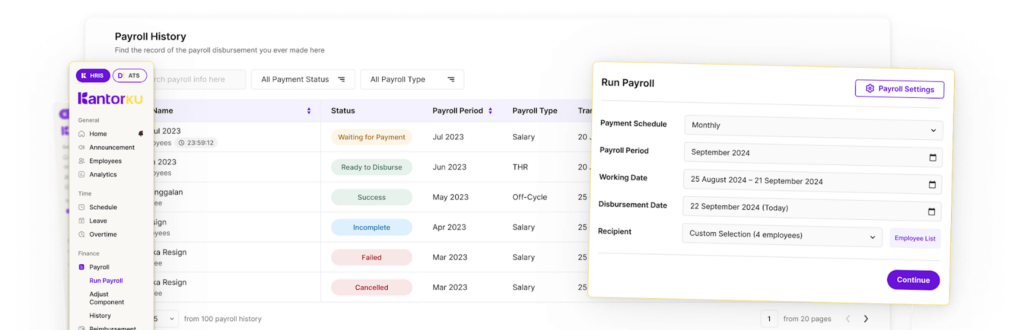

Hitung Pajak & Gaji Karyawan dengan Software Payroll dari KantorKu HRIS

Dengan adanya perubahan sistem perpajakan ini, pastikan Anda tetap patuh terhadap kebijakan terbarunya. Salah satu cara termudah untuk mengurusnya yaitu dengan memanfaatkan software payroll dari KantorKu HRIS.

Alih-alih mengandalkan perhitungan gaji dan pajak gaji karyawan secara manual, Anda dapat mengelola keseluruhan payroll secara otomatis.

Dengan software payroll dari KantorKu HRIS, Anda tidak perlu lagi pusing mengikuti setiap terjadi update aturan payroll dan pajak terbaru. Sistem KantorKu HRIS akan diperbarui sehingga laporan Anda selalu patuh.

Keunggulan KantorKu HRIS:

- Otomatis mengikuti regulasi PPh 21 terbaru.

- Perhitungan gaji, tunjangan, potongan, dan pajak dilakukan secara otomatis.

- Sinkronisasi data absensi dengan payroll.

- Transfer gaji ke berbagai bank dengan sekali klik.

- Slip gaji digital instan yang transparan dan mudah diakses karyawan.

Sekarang, Anda tidak perlu lagi khawatir menghadapi transisi Coretax dengan sistem payroll yang tidak siap.

Dengan software payroll dari KantorKu HRIS, proses penghitungan dan pemotongan PPh 21 tetap sesuai regulasi terbau. Segera book demo gratis sekarang untuk merasakan kemudahannya!

KantorKu HRIS selalu diperbarui mengikuti regulasi Ketenagakerjaan terbaru. Hitung gaji lebih akurat dan patuh hukum.

Related Articles

Apa Itu Payroll Staff? Tugas, Skill, & Tools yang Sering Dipakai

Cara Menghitung Gaji Karyawan Berdasarkan Omset, Dapat Berapa Persen?