3 Contoh Cara Menghitung PTKP beserta Aturan & Besaran Saat Ini!

PTKP adalah penghasilan tidak kena pajak karena berada di bawah batas PKP. Berikut cara hitung, aturan dan contoh perhitungannya!

Table of Contents

Berdasarkan UU PPh No. 7 Tahun 2021, PTKP adalah batas penghasilan yang tidak dipotong pajak penghasilan.

Sebagai HR, penting memahami hal ini karena tidak semua karyawan otomatis kena potongan pajak.

Dengan mengetahui besaran dan aturan perhitungan PTKP, Anda bisa memastikan perhitungan payroll karyawan yang lebih akurat.

Mari gulir ke bawah untuk mendapatkan informasi lengkap tentang aturan, cara menghitung, contoh perhitungan dan berapa PTKP saat ini!

Apa itu PTKP?

Penghasilan Tidak Kena Pajak atau PTKP adalah batasan penghasilan yang tidak dikenakan Pajak Penghasilan (PPh) bagi Wajib Pajak Orang Pribadi di Indonesia.

Maka jika penghasilan karyawan di bawah batas PTKP, artinya penghasilannya tidak dipotong pajak.

Adanya kebijakan agar tercipta keadilan serta keringanan bagi karyawan berpenghasilan rendah.

Baca Juga: Apa itu PTKP: Pengertian, Aturan, dan Cara Menghitungnya

Besaran PTKP Saat Ini

| Jumlah Tanggungan | Lajang (TK) | Kawin (K) | Suami & Istri Digabung (K/I) |

| 0 | 54.000.000 | 58.500.000 | 112.500.000 |

| 1 | 58.500.000 | 63.000.000 | 117.000.000 |

| 2 | 63.000.000 | 67.500.000 | 121.500.000 |

| 3 | 67.500.000 | 72.000.000 | 126.000.000 |

Adapun yang dimaksud tanggungan di sini adalah anggota keluarga sedarah atau semenda dalam garis keturunan lurus. Jumlahnya maksimal 3 orang.

- Keluarga sedarah lurus: ayah, ibu, anak kandung.

- Keluarga semenda lurus: mertua, anak tiri.

Saudara kandung, saudara ipar, atau saudara dari ayah/ibu tidak termasuk tanggungan.

Dasar Hukum PTKP

Aturan terkait PTKP tertuang dalam beberapa pasal Undang-undang, di antaranya:

1. Pasal 1 UU No. 7/1983

Isinya membahas tentang besaran PTKP atau batas minimum penghasilan yang tidak dikenakan PPh.

2. Pasal 24 ayat (2) Per-04/PJ/2020

Bagi wajib pajak dengan penghasilan di bawah PTKP dapat mengajukan status non-efektif (NE), sehingga tidak perlu melapor SPT tahunan.

3. Pasal 60 ayat (2) PP No. 55/2022

Wajib pajak UMKM dengan peredaran bruto hingga Rp500 juta per tahun tidak dikenai PPh final 0,5%, tetapi wajib melaporkan penghasilan dalam SPT tahunan.

Peraturan Terbaru PTKP PPh 21

Sebagai HR, pastinya Anda bertanya-tanya tentang peraturan terbaru seputar PTKP. Sampai saat ini, peraturan PTKP masih merujuk pada Peraturan Menteri Keuangan (PMK) No. 101/PMK.010/2016.

Beberapa pihak sebetulnya mulai bersuara dan memberikan saran untuk menyesuaikan kembali besaran PTKP agar daya beli masyarakat seimbang. Namun tidak ada perubahan apa pun sampai sekarang.

Adapun aturan yang berlaku:

- PTKP berfungsi sebagai pengurang gaji kotor karyawan.

- Jika penghasilan kurang dari PTKP, maka tidak dikenakan PPh 21.

- Jika penghasilan melebihi PTKP, PPh 21 dikenakan hanya pada selisih penghasilan neto dengan PTKP.

Butuh Hitung PTKP Otomatis dan Akurat?

Pakai KantorKu HRIS, GRATIS!

Contoh Penerapan PTKP

Agar lebih paham bagaimana menerapkan PTKP pada gaji karyawan, simak kasus berikut:

Contoh Penerapan:

Seorang karyawan awalnya masih lajang. Maka besaran PTKP baginya Rp54 juta per tahun (Rp4,5 juta per bulan). Jika penghasilannya tidak mencapai angka tersebut, ia tidak dikenakan PPh 21.

Beberapa waktu kemudian, ia menikah dan istrinya bekerja. Karena penghasilan keduanya digabung, maka PTKP menyesuaikan menjadi Rp112,5 juta per tahun..

Setelah itu, keduanya dikaruniai dua anak. Tambahan PTKP untuk dua anak membuat total PTKP (K/I/2) meningkat menjadi Rp121,5 juta per tahun. Jadi penghasilan yang dikenakan PPh 21 hanya jika penghasilan mereka melebihi batas K/I/2.

Dasar Penghitungan Penghasilan Kena Pajak

Untuk menentukan berapa pajak yang harus dibayarkan karyawan, Anda perlu menghitung besaran Penghasilan Kena Pajak (PKP).

Perhitungan ini bisa menjawab pertanyaan gaji Rp2,5 juta apakah kena pajak? Gaji Rp2,5 juta jika ditotal menjadi Rp30 juta per tahun. Penghasilan ini di bawah PTKP untuk karyawan lajang yaitu Rp54 juta per tahun, jadi ia tidak dikenakan PPh 21.

Agar lebih paham, mari ikuti langkah-langkah perhitungannya:

Langkah Menghitung Penghasilan Kena Pajak

1. Hitung Total Penghasilan (Gaji Bruto)

Jumlahkan semua gaji pokok, tunjangan, bonus, dan upah lembur untuk mendapatkan total penghasilan atau gaji bruto.

2. Kurangi Gaji Bruto dengan Potongan

Kurangi total penghasilan tadi dengan berbagai potongan, seperti iuran BPJS, denda dan lainnya untuk mendapatkan penghasilan neto.

3. Kurangi Penghasilan Neto dengan Besaran PTKP

Setelah mendapatkan penghasilan neto, kurangi totalnya dengan besaran PTKP sesuai status dan jumlah tanggungan wajib pajak. Hasilnya adalah Penghasilan Kena Pajak (PKP).

4. Hitung Pajak Menggunakan Tarif Progresif

Angka PKP tadi dikalikan dengan pajak progresif (PPh 21):

- 5%: PKP hingga Rp50 juta/tahun

- 15%: PKP Rp50 juta – Rp250 juta/tahun

- 25%: PKP Rp250 juta – Rp500 juta/tahun

- 30%: PKP di atas Rp500 juta/tahun

- 35%: PKP di atas Rp5 miliar/tahun

Baca Juga: Cara Menghitung PPh 21 Karyawan Terbaru [+ Contoh & Rumusnya]

Contoh Cara Menghitung PTKP (Penghasilan Tidak Kena Pajak)

Berikut sudah disajikan tiga contoh perhitungan PTKP dengan kasus yang berbeda-beda, simak dan pahami alur perhitungannya:

Contoh 1: Karyawan Lajang

Ia menerima gaji Rp5.000.000/bulan, dan statusnya lajang sehingga masuk kategori TK/0 dengan PTKP Rp54.000.000/tahun.

1. Hitung PKP

- Penghasilan setahun = Rp5.000.000 × 12 bulan = Rp60.000.000

- PKP = Penghasilan setahun – PTKP = 60.000.000 – 54.000.000 = Rp6.000.000

2. Hitung PPh 21

- Ia dikenakan tarif PPh 21 progresif 5% untuk PKP ≤ 50 juta/tahun

- PPh 21 = Rp6.000.000 × 5% = Rp300.000/tahun

Jadi ia perlu membayar pajak sebesar Rp300.000/tahun.

Contoh 2: Karyawan Menikah, Istri Bekerja

Seorang karyawan memiliki gaji Rp5.000.000/bulan. Ia sudah menikah dan istrinya bekerja dengan penghasilan Rp5.000.000/bulan. Mereka masuk dalam kategori K/I/0 dengan Rp112.500.000.

1. Hitung PKP

- Penghasilan tahunan gabungan = 60.000.000 + 60.000.000 = 120.000.000

- PKP = 120.000.000 – 112.500.000 = 7.500.000

2. Hitung PPh 21

- Mereka dikenakan tarif PPh 21 = 5%

- PPh 21 = 7.500.000 × 5% = 375.000

Jadi mereka perlu membayar pajak sebesar Rp375.000/tahun.

Contoh 3: Karyawan Menikah, Istri Tidak Bekerja, Memiliki 2 Anak

Seorang karyawan bekerja dan mendapat gaji Rp5.000.000/bulan. Ia sudah menikah dan memiliki 2 anak. Ia masuk dalam kategori K/2 dengan PTKP 67.500.000.

1. Hitung PKP

- Penghasilan setahun = 60.000.000

- PKP = 60.000.000 – 67.500.000 = 0 → tidak kena pajak

2. Hitung PPh 21

Karena PKP = 0, maka PPh 21 = 0

Artinya, penghasilannya tidak dipotong pajak.

Hitung Gaji Karyawan dan PTKP Lebih Mudah dengan Software Payroll Kantorku HRIS

Setelah tau PTKP itu artinya apa serta cara menghitungnya, tahukah Anda kalau ada cara cepat menghitung PTKP tanpa hitung manual?

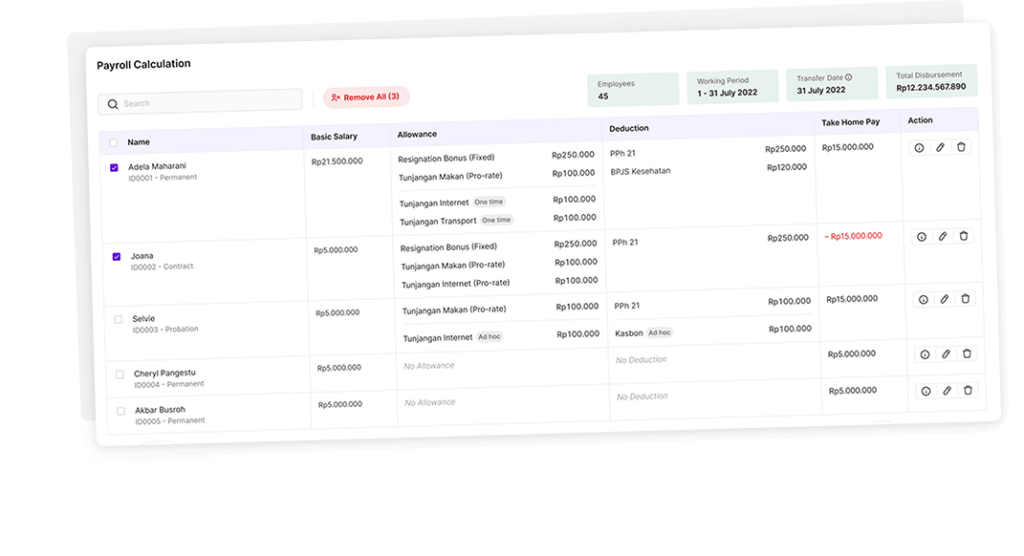

Solusinya pakai software payroll KantorKu HRIS!

Dengan bantuan software payroll, perhitungan PTKP, gaji karyawan, upah lembur, semua jadi lebih akurat dan minim kesalahan.

Kenapa pakai KantorKu HRIS?

- PTKP otomatis dihitung sesuai status karyawan, langsung dari database payroll terintegrasi.

- Perhitungan PPh 21 otomatis tanpa hitung manual.

- Tarif progresif selalu di-update sesuai regulasi pajak terbaru.

Dengan adanya sistem perhitungan otomatis, urusan PTKP dan payroll karyawan bisa diurus otomatis dan hemat waktu. Anda pun bisa fokus ke tugas strategis lainnya.

Mau coba sendiri? Nikmati trial demo gratis 30 hari hanya lewat WhatsApp!

Butuh Hitung PTKP dan Gaji Karyawan Otomatis?

Related Articles

Cara Mengambil Data Absen dari Fingerprint Solution dengan Flashdisk di Komputer & Laptop

Apa Itu Payroll Staff? Tugas, Skill, & Tools yang Sering Dipakai