Batas Waktu Pelaporan SPT Tahunan & Cara Lapornya untuk 1770 SS, 1770 S, 1770, 1771

Batas waktu pelaporan SPT Tahunan adalah OP 31 Maret, Badan 30 April. Jenis SPT yaitu 1770 SS, 1770 S, 1770, 1771. Lapor di DJP Online & KPP.

Table of Contents

- Apa Itu SPT Tahunan?

- Jenis Formulir SPT Tahunan

- Syarat Dokumen Sebelum Lapor SPT Tahunan

- Batas Waktu Pelaporan SPT Tahunan dan Sanksi Keterlambatan

- Cara Lapor SPT Tahunan Online (e-Filing)

- Contoh SPT Tahunan

- Status SPT: Nihil, Kurang Bayar, atau Lebih Bayar?

- FAQ SPT Tahunan

- Tingkatkan Kepatuhan Pajak Karyawan dengan Solusi Digital HR dengan KantorKu HRIS

Table of Contents

- Apa Itu SPT Tahunan?

- Jenis Formulir SPT Tahunan

- Syarat Dokumen Sebelum Lapor SPT Tahunan

- Batas Waktu Pelaporan SPT Tahunan dan Sanksi Keterlambatan

- Cara Lapor SPT Tahunan Online (e-Filing)

- Contoh SPT Tahunan

- Status SPT: Nihil, Kurang Bayar, atau Lebih Bayar?

- FAQ SPT Tahunan

- Tingkatkan Kepatuhan Pajak Karyawan dengan Solusi Digital HR dengan KantorKu HRIS

SPT Tahunan adalah laporan wajib yang harus disampaikan Wajib Pajak setiap tahun untuk melaporkan penghasilan, pajak yang telah dibayar, serta kewajiban perpajakan lainnya.

Dokumen ini menjadi indikator penting kepatuhan pajak karena menunjukkan apakah kewajiban perpajakan seseorang atau perusahaan sudah dipenuhi dengan benar dan tepat waktu.

Melalui SPT Tahunan, pemerintah juga dapat memetakan penerimaan negara, sementara Wajib Pajak bisa memastikan tidak ada selisih atau denda akibat kelalaian administrasi.

Di era digital, proses pelaporan SPT semakin mudah melalui e-Filing, namun tetap banyak yang kebingungan terkait jenis formulir (1770, 1770 S, 1770 SS, hingga 1771), bukti pelaporan (BPE), cara mengisi, dan apa saja dokumen pendukung yang perlu disiapkan. Pemahaman dasar inilah yang membuat pelaporan jadi lebih cepat, akurat, dan bebas stres.

Oleh karena itu, silakan baca artikel ini sampai akhir agar Anda mendapatkan panduan lengkap, ringkas, dan jelas tentang semua hal penting terkait SPT Tahunan.

Apa Itu SPT Tahunan?

SPT Tahunan adalah singkatan dari Surat Pemberitahuan Tahunan, yaitu laporan resmi yang wajib disampaikan oleh setiap Wajib Pajak, baik orang pribadi maupun badan usaha, kepada Direktorat Jenderal Pajak setiap tahun.

Melalui SPT ini, Wajib Pajak melaporkan seluruh penghasilan, pajak yang telah dibayar atau dipotong, serta daftar harta dan kewajiban sesuai ketentuan perpajakan yang berlaku.

Kewajiban melapor setiap tahun bertujuan untuk memastikan bahwa data penghasilan, potongan pajak, dan kewajiban perpajakan sudah sesuai.

Meski PPh Pasal 21 karyawan telah dipotong oleh perusahaan, Wajib Pajak tetap harus melaporkan SPT untuk mencocokkan bukti potong (seperti formulir 1721-A1) dengan kondisi sebenarnya, termasuk jika memiliki penghasilan dari sumber lain, aset, maupun utang.

Selain sebagai bentuk kepatuhan, melaporkan SPT lebih awal juga sangat penting untuk menghindari kendala teknis seperti server DJP Online yang sering padat menjelang batas akhir pelaporan.

Dengan melapor lebih cepat, Wajib Pajak dapat terhindar dari risiko keterlambatan yang berpotensi menimbulkan sanksi administrasi berupa denda.

- Penghasilan, potongan, dan pajak yang telah dipotong oleh kantor yang tertera pada bukti potong 1721-A1 atau sejenisnya sudah sesuai.

- Pajak yang dibayarkan sudah sesuai dengan total penghasilan yang diterima, termasuk penghasilan dari sumber lain (jika ada).

- Data harta (aset) dan kewajiban (utang) yang dimiliki telah dilaporkan.

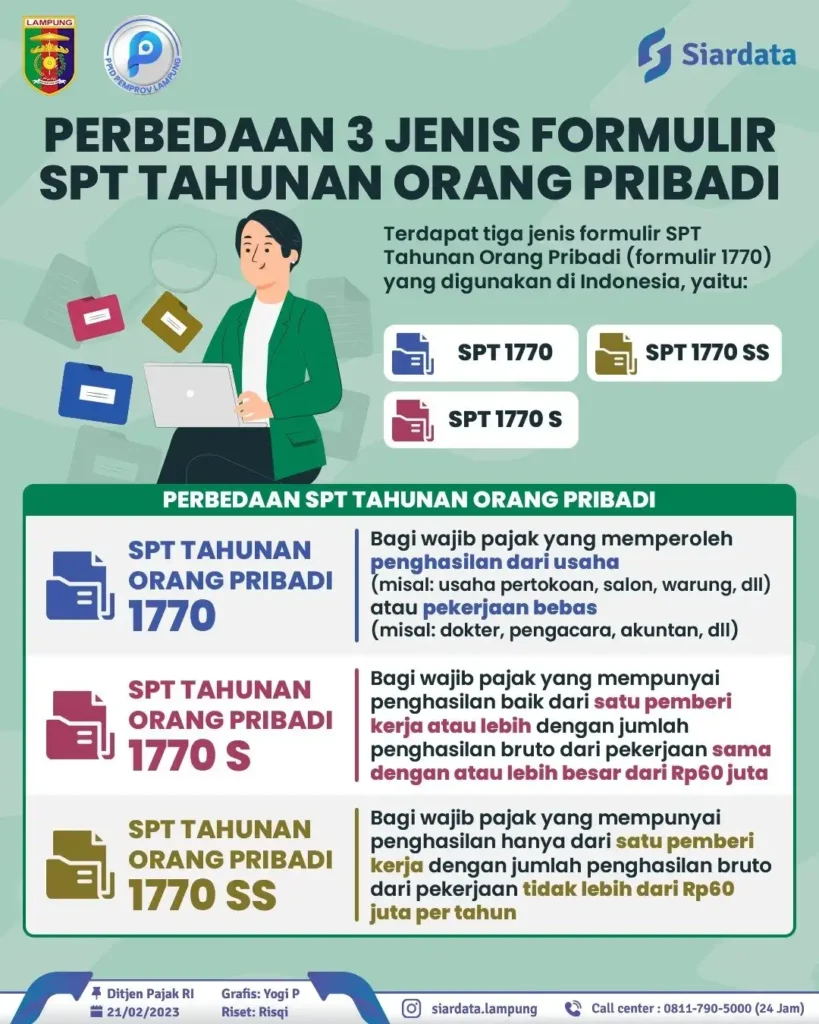

Jenis Formulir SPT Tahunan

Sebagai HR atau pelaku usaha, Anda perlu memahami bahwa tidak semua karyawan menggunakan formulir yang sama saat lapor SPT Tahunan.

Jenis formulir yang digunakan sangat bergantung pada status pekerjaan, jumlah penghasilan bruto, dan sumber penghasilan lain yang dimiliki Wajib Pajak. Pemahaman ini penting untuk memverifikasi kebenaran Bukti Potong yang Anda terbitkan.

1. Formulir 1770 SS (Sangat Sederhana)

Formulir 1770 SS dirancang untuk mempermudah pelaporan bagi Wajib Pajak yang memiliki sumber penghasilan tunggal dan relatif kecil, sehingga prosesnya dapat diselesaikan dengan cepat melalui e-Filing.

Kriteria Wajib Pajak Pengguna:

- Status Penghasilan: Berstatus sebagai karyawan/pegawai yang menerima penghasilan hanya dari satu pemberi kerja.

- Batas Penghasilan: Memiliki total penghasilan bruto (sebelum dikurangi potongan) TIDAK LEBIH DARI Rp 60.000.000 dalam satu tahun pajak.

- Sumber Penghasilan: Tidak memiliki penghasilan lain, kecuali bunga bank, bunga koperasi, atau hadiah yang bersifat final (sudah dipotong pajak).

Tujuan Penggunaan:

Formulir ini paling sering digunakan oleh staf atau karyawan tingkat dasar yang tidak memiliki penghasilan tambahan dan hanya mengandalkan gaji pokok dari perusahaan.

2. Formulir 1770 S (Sederhana)

Formulir 1770 S merupakan tingkatan berikutnya dan digunakan oleh sebagian besar karyawan profesional yang memiliki penghasilan di atas batas terendah atau memiliki lebih dari satu sumber penghasilan.

Kriteria Wajib Pajak Pengguna:

- Batas Penghasilan Tinggi: Berstatus sebagai karyawan/pegawai dengan total penghasilan bruto lebih dari Rp 60.000.000 dalam satu tahun pajak.

- Multi Pemberi Kerja: Karyawan yang dalam satu tahun bekerja pada dua atau lebih pemberi kerja misalnya, pindah pekerjaan di tahun berjalan).

- Penghasilan Lain: Memiliki penghasilan lain di luar gaji utama, seperti:

- Penghasilan dari sewa properti (tidak termasuk yang dikenakan PPh Final).

- Bunga, royalti, atau hadiah yang tidak bersifat final.

- Penghasilan neto dalam negeri lainnya.

Tujuan Penggunaan:

Formulir ini mengakomodasi kerumitan perhitungan PPh yang lebih tinggi dan pelaporan berbagai sumber pendapatan yang berasal dari pekerjaan atau jasa, tetapi belum melibatkan penghasilan dari kegiatan usaha mandiri.

3. Formulir 1770 (Lengkap)

Kemudian ada juga jenis 1770, yaitu formulir terlengkap dan digunakan oleh Wajib Pajak yang memiliki kompleksitas penghasilan tinggi, terutama yang berasal dari kegiatan usaha atau pekerjaan bebas.

Kriteria Wajib Pajak Pengguna:

- Usaha dan Pekerjaan Bebas: Wajib Pajak yang memiliki penghasilan dari usaha atau pekerjaan bebas seperti dokter, notaris, konsultan independen, pemilik UMKM, atau pemilik bisnis yang omzetnya di atas Rp4,8 Miliar/tahun.

- Penghasilan Final: Memiliki penghasilan yang dikenakan Pajak Penghasilan (PPh) bersifat Final, yang umumnya tidak dihitung ulang, tetapi wajib dilaporkan sumbernya. Contoh PPh Final:

- Penghasilan dari penjualan saham di bursa efek.

- Penghasilan dari sewa tanah/bangunan.

- Penghasilan dari undian dan hadiah.

- Penghasilan Gabungan: Memiliki gabungan antara penghasilan sebagai karyawan/pegawai dan penghasilan dari usaha/pekerjaan bebas.

Implikasi Bagi HR/Perusahaan:

Jika Anda mempekerjakan karyawan yang juga memiliki usaha sampingan, Anda sebagai HR tetap wajib memberikan Bukti Potong 1721-A1. Karyawan tersebut kemudian akan menggunakan Formulir 1770 untuk menggabungkan data gaji dari perusahaan Anda dengan laporan keuangan dari usaha atau pekerjaan bebas mereka.

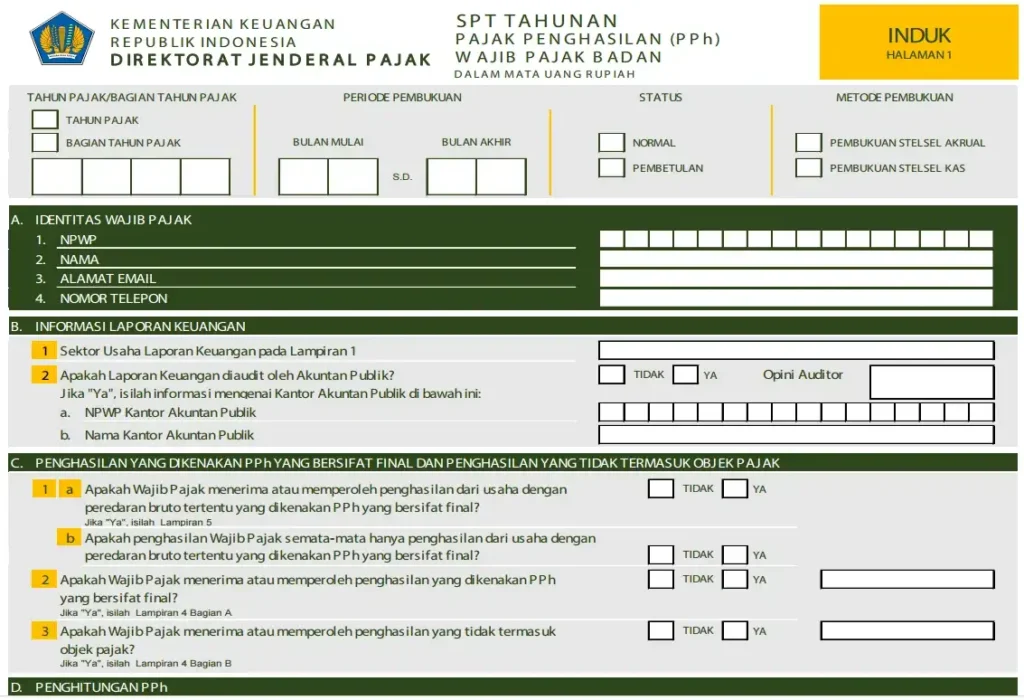

4. Formulir 1771 (SPT Badan)

Sebagai pelaku usaha atau HRD, Anda wajib mengetahui satu formulir SPT tahunan lagi yang menjadi kewajiban perusahaan Anda, yaitu formulir 1771 sebagai Surat Pemberitahuan Tahunan Pajak Penghasilan Wajib Pajak Badan.

Formulir 1771 digunakan oleh entitas bisnis (seperti PT, CV, Yayasan, Koperasi) untuk melaporkan seluruh penghasilan, biaya, dan perhitungan PPh terutang Badan selama satu tahun pajak. Batas waktu pelaporan Formulir 1771 adalah 30 April tahun berikutnya.

Data gaji karyawan yang Anda kelola, termasuk total PPh Pasal 21 yang dipotong dan disetorkan, akan menjadi bagian dari komponen perhitungan dan pelaporan dalam Formulir 1771 ini.

Oleh karena itu, akurasi data payroll yang sangat didukung oleh aplikasi HRIS sangat penting tidak hanya untuk kepatuhan karyawan tetapi juga untuk kepatuhan pajak perusahaan Anda.

Syarat Dokumen Sebelum Lapor SPT Tahunan

Melakukan pelaporan SPT tahunan orang pribadi akan jauh lebih mudah jika Anda telah menyiapkan dokumen kunci ini:

1. Bukti Potong PPh Pasal 21

Bukti Potong PPh Pasal 21 adalah dokumen paling krusial. Peran HR dalam hal ini adalah menerbitkan dan mendistribusikan bukti potong ini kepada seluruh karyawan tepat waktu, biasanya pada Januari atau Februari.

Jenis Formulir:

- Formulir 1721-A1: Diterbitkan untuk karyawan swasta.

- Formulir 1721-A2: Diterbitkan untuk Pegawai Negeri Sipil (PNS), anggota TNI, atau Polri.

Bukti potong ini menjadi acuan utama karyawan saat mengisi kolom penghasilan pada aplikasi e-Filing DJP online, memastikan sinkronisasi data pajak antara perusahaan dan Wajib Pajak.

Baca Juga: Cara Mendapatkan Bukti Potong Pajak PPh 21 [+ Contoh]

2. Daftar Penghasilan dari Sumber Lain (Jika Ada)

Karyawan sering kali memiliki lebih dari satu sumber penghasilan, yang semuanya wajib dilaporkan dalam SPT Tahunan Pribadi.

Penghasilan non-gaji mencakup penghasilan yang diterima dari luar hubungan kerja utama, seperti:

- Penghasilan dari bisnis sampingan atau pekerjaan bebas (seperti konsultan, freelancer).

- Penghasilan dari sewa properti (rumah, apartemen, kendaraan).

- Bunga, dividen, atau royalti yang belum dipotong PPh Final.

Jika perusahaan Anda mempekerjakan freelancer atau pihak ketiga, Anda bertanggung jawab memberikan bukti potong PPh Pasal 21 Non-Pegawai kepada mereka, yang juga harus mereka lampirkan dalam SPT mereka.

3. Daftar Harta dan Kewajiban (Utang) Per Akhir Tahun Pajak

Pelaporan SPT Tahunan tidak hanya mencakup penghasilan, tetapi juga kondisi kekayaan Wajib Pajak pada akhir tahun pajak.

a. Harta

Siapkan daftar aset yang Anda miliki, beserta Tahun Perolehan dan Nilai Perolehan (harga beli), termasuk:

- Properti (rumah, tanah, apartemen).

- Aset Bergerak (mobil, motor, perhiasan).

- Investasi (tabungan, deposito, saham, reksa dana, aset kripto).

- Kas dan Setara Kas.

b. Kewajiban (Utang)

Siapkan daftar pinjaman atau utang yang belum lunas per 31 Desember tahun pajak, termasuk nama kreditur dan nilai sisa utang. Utang ini bisa berupa KPR, kredit kendaraan, atau pinjaman pribadi.

4. Nomor Electronic Filing Identification Number (EFIN)

EFIN adalah kunci untuk mengakses layanan perpajakan secara digital, termasuk salah satu cara lapor SPT tahunan online melalui e-Filing.

Tanpa EFIN, Wajib Pajak tidak dapat login atau mengirimkan laporan SPT Tahunan melalui sistem DJP online. Jika karyawan belum memiliki EFIN atau lupa, mereka dapat mengajukan permohonan secara online atau langsung ke KPP terdekat.

5. Dokumen Pendukung Lain (Untuk Pengurangan atau Pengembalian)

Beberapa Wajib Pajak mungkin memiliki kondisi khusus yang memerlukan pelampiran dokumen tambahan seperti:

a. Bukti Pembayaran Zakat/Sumbangan Keagamaan

Jika Anda melakukan pembayaran zakat atau sumbangan keagamaan yang sifatnya wajib melalui badan yang disahkan pemerintah, bukti tersebut dapat mengurangi penghasilan bruto, sehingga mengurangi PPh terutang.

b. Surat Kuasa Khusus

Jika pelaporan diwakilkan kepada pihak lain (misalnya konsultan pajak), dibutuhkan surat kuasa khusus.

KantorKu HRIS bantu kelola absensi, payroll, cuti, slip gaji, dan BPJS dalam satu aplikasi.

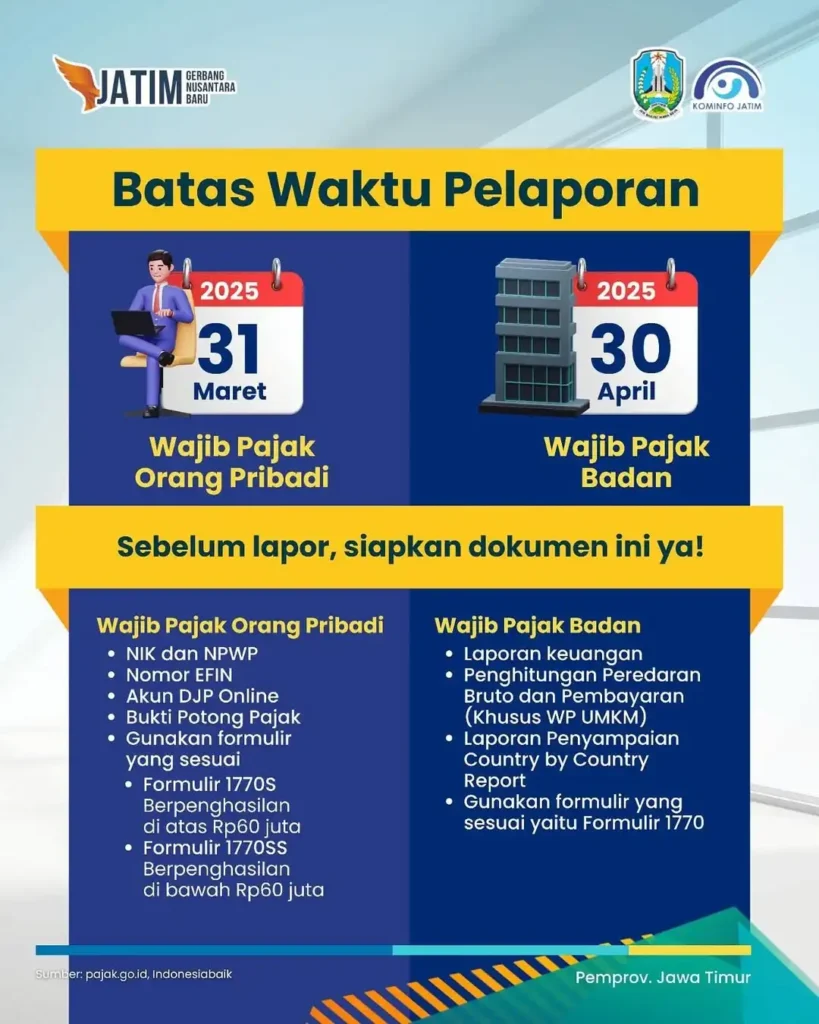

Batas Waktu Pelaporan SPT Tahunan dan Sanksi Keterlambatan

Mengetahui batas waktu pelaporan SPT Tahunan merupakan hal yang sangat penting bagi setiap Wajib Pajak. Ketepatan waktu tidak hanya mencerminkan kepatuhan terhadap peraturan perpajakan, tetapi juga membantu menghindari sanksi administrasi berupa denda akibat keterlambatan.

Di Indonesia, ketentuan mengenai tenggat waktu pelaporan SPT telah diatur secara jelas dalam Undang-Undang Ketentuan Umum dan Tata Cara Perpajakan (UU KUP).

Secara umum, batas waktu pelaporan SPT Tahunan dibedakan berdasarkan jenis Wajib Pajak, yaitu Wajib Pajak Orang Pribadi dan Wajib Pajak Badan.

Berikut penjelasan lengkapnya:

1. Batas Waktu SPT Tahunan Wajib Pajak Orang Pribadi

Bagi Wajib Pajak Orang Pribadi, termasuk karyawan, freelancer, maupun pelaku usaha perorangan, SPT Tahunan harus disampaikan paling lambat:

- 31 Maret tahun berikutnya setelah tahun pajak berakhir.

Artinya, jika yang dilaporkan adalah SPT Tahunan untuk Tahun Pajak 2025, maka batas akhir pelaporannya adalah 31 Maret 2026. Pelaporan dapat dilakukan secara online melalui DJP Online atau secara langsung ke Kantor Pelayanan Pajak (KPP).

Apabila melewati tanggal tersebut, Wajib Pajak akan dikenakan sanksi administrasi berupa denda sesuai ketentuan yang berlaku.

2. Batas Waktu SPT Tahunan Wajib Pajak Badan

Untuk Wajib Pajak Badan, seperti perusahaan, yayasan, koperasi, atau bentuk usaha tetap (BUT), tenggat waktu pelaporan SPT Tahunan adalah lebih panjang, yaitu:

- 30 April tahun berikutnya setelah tahun pajak berakhir.

Sebagai contoh, SPT Tahunan Badan untuk Tahun Pajak 2025 wajib dilaporkan paling lambat 30 April 2026.

Perbedaan tenggat ini diberikan karena proses penyusunan laporan keuangan dan rekonsiliasi fiskal pada badan usaha umumnya lebih kompleks.

3. Ketentuan Perpanjangan Waktu Pelaporan

Dalam kondisi tertentu, Wajib Pajak Badan dapat mengajukan permohonan perpanjangan waktu penyampaian SPT Tahunan paling lama dua bulan, dengan syarat:

- Mengajukan permohonan secara tertulis sebelum batas waktu berakhir.

- Melampirkan perhitungan sementara pajak terutang.

- Melunasi kekurangan pembayaran pajak yang dihitung sementara tersebut.

Namun, perpanjangan ini hanya berlaku untuk pelaporan SPT, bukan untuk pembayaran pajaknya.

4. Sanksi Jika Terlambat Melapor

Apabila SPT Tahunan disampaikan melewati batas waktu, maka Wajib Pajak akan dikenakan denda administrasi sebagai berikut:

- Rp100.000 untuk Wajib Pajak Orang Pribadi.

- Rp1.000.000 untuk Wajib Pajak Badan.

Oleh karena itu, memahami dan mematuhi batas waktu pelaporan SPT Tahunan sangat penting agar terhindar dari denda, pemeriksaan pajak, maupun risiko kepatuhan lainnya.

KantorKu HRIS bantu kelola absensi, payroll, cuti, slip gaji, dan BPJS dalam satu aplikasi.

Cara Lapor SPT Tahunan Online (e-Filing)

Pemerintah melalui DJP telah mempermudah proses pelaporan dengan sistem e-Filing, yang memungkinkan Anda melakukan cara lapor SPT tahunan tanpa harus datang ke kantor pajak. Ini adalah panduan ringkas langkah-langkahnya:

- Akses DJP Online: Buka website resmi DJP di djponline.pajak.go.id.

- Login: Masukkan Nomor Pokok Wajib Pajak (NPWP) dan password Anda. Jika lupa password, Anda bisa menggunakan EFIN.

- Pilih Layanan e-Filing: Setelah masuk, pilih menu ‘Lapor’ dan kemudian pilih ‘e-Filing’.

- Buat SPT: Pilih opsi ‘Buat SPT’ dan ikuti panduan pertanyaan untuk menentukan jenis formulir yang akan digunakan (1770 SS, 1770 S, atau 1770).

- Isi Data: Isi data sesuai dengan formulir yang Anda pilih. Untuk Formulir 1770 S dan SS, sistem akan seringkali melakukan pre-filled (pengisian otomatis) data berdasarkan Bukti Potong 1721-A1 yang telah diunggah oleh perusahaan Anda. Periksa kembali dan pastikan semua data, termasuk penghasilan, harta, dan utang sudah benar.

- Kirim SPT: Setelah semua data terisi dan Status SPT Anda sudah benar (Nihil, Kurang Bayar, atau Lebih Bayar), masukkan kode verifikasi yang dikirimkan ke email Anda, lalu klik ‘Kirim SPT’.

- Selesai: Anda akan menerima Bukti Penerimaan Elektronik (BPE) melalui email. Bukti ini adalah tanda sah bahwa Anda telah lapor SPT Tahunan online.

Contoh SPT Tahunan

Dalam praktik pelaporan pajak, Direktorat Jenderal Pajak menyediakan beberapa jenis formulir SPT Tahunan yang disesuaikan dengan status dan sumber penghasilan Wajib Pajak. Setiap formulir memiliki struktur, kolom, dan informasi yang berbeda sesuai dengan kompleksitas penghasilan yang dilaporkan.

Agar pembaca lebih mudah memahami perbedaannya, berikut penjelasan masing-masing jenis SPT Tahunan yang akan dilengkapi dengan contoh tampilan formulirnya dalam bentuk gambar.

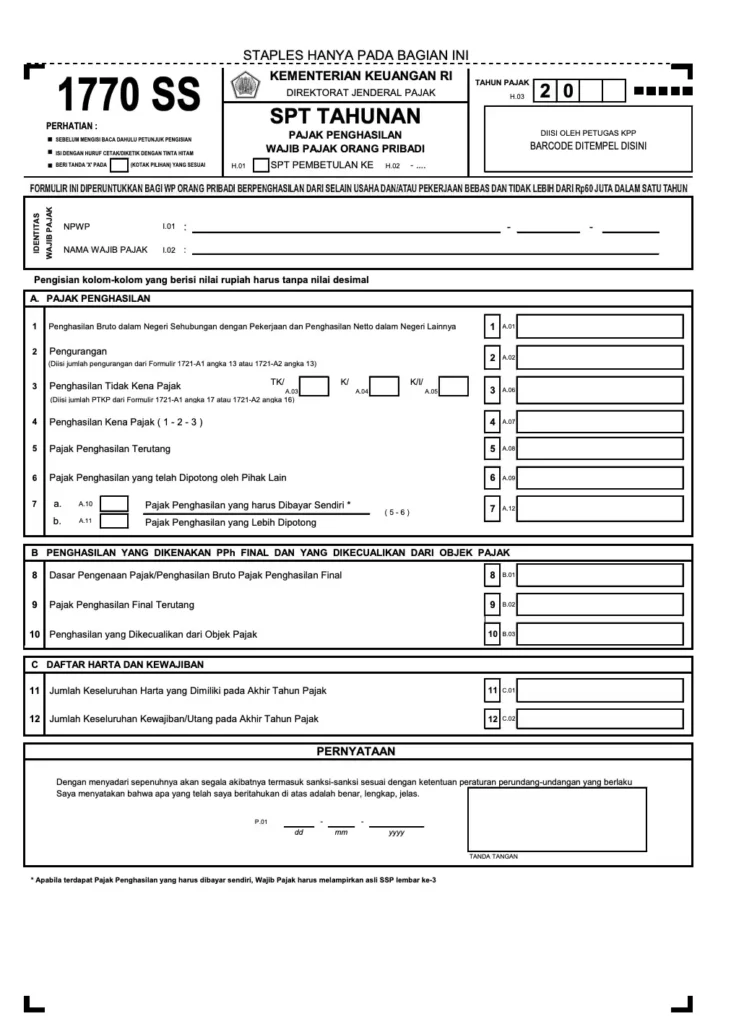

1. Contoh SPT Tahunan Formulir 1770 SS

Formulir 1770 SS digunakan oleh Wajib Pajak Orang Pribadi dengan penghasilan relatif sederhana, yaitu karyawan yang memperoleh penghasilan dari satu pemberi kerja dan jumlah penghasilannya tidak melebihi batas tertentu dalam satu tahun pajak.

Pada contoh gambar formulir 1770 SS, biasanya terlihat ringkasan:

- Identitas Wajib Pajak

- Total penghasilan bruto setahun

- PPh yang telah dipotong pemberi kerja

- Status SPT (nihil, kurang bayar, atau lebih bayar)

Struktur formulir ini paling sederhana karena hanya berfokus pada ringkasan penghasilan dan pajak.

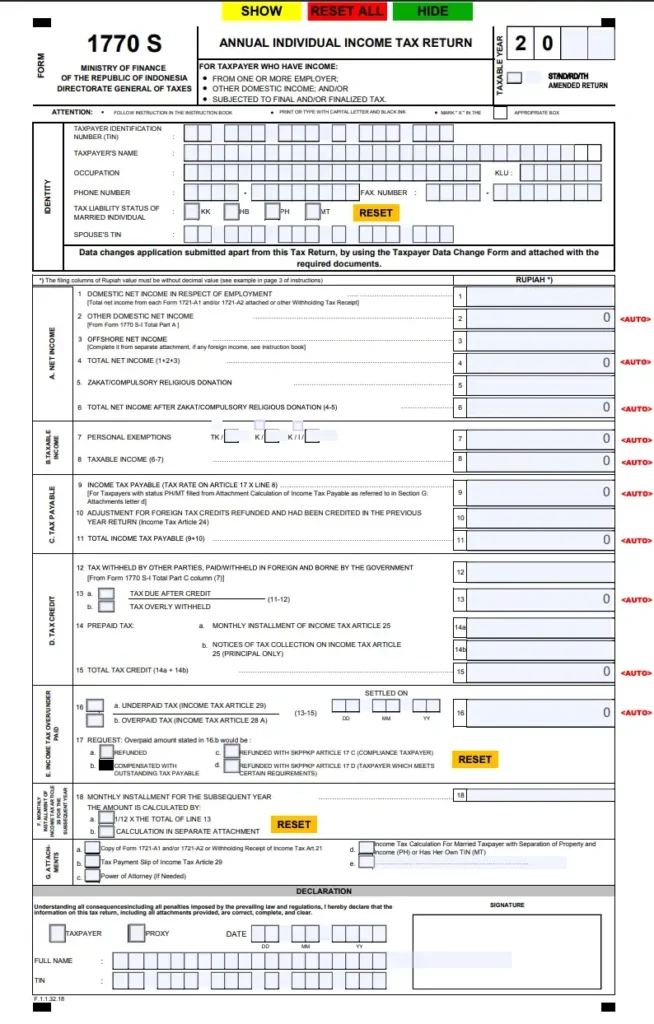

2. Contoh SPT Tahunan Formulir 1770 S

Formulir 1770 S digunakan oleh Wajib Pajak Orang Pribadi yang berstatus karyawan, tetapi memiliki kondisi yang lebih kompleks, seperti:

- Penghasilan di atas batas formulir 1770 SS

- Bekerja pada lebih dari satu pemberi kerja dalam setahun

- Memiliki penghasilan lain di luar gaji

Pada contoh gambar formulir 1770 S, akan terlihat beberapa lampiran yang memuat:

- Rincian penghasilan dari masing-masing pemberi kerja

- Daftar harta dan utang

- Data keluarga dan tanggungan

- Perhitungan PPh terutang

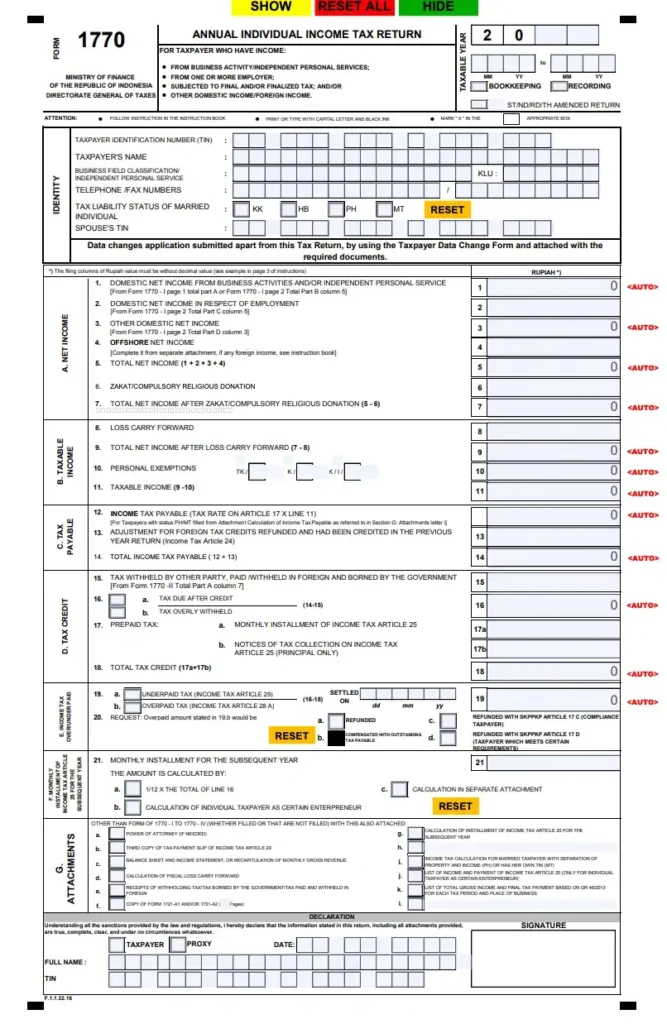

3. Contoh SPT Tahunan Formulir 1770

Formulir 1770 diperuntukkan bagi Wajib Pajak Orang Pribadi yang memiliki usaha atau pekerjaan bebas, seperti pengusaha, dokter, konsultan, notaris, atau freelancer.

Pada contoh tampilan formulir 1770, biasanya terdapat bagian:

- Laporan penghasilan usaha atau pekerjaan bebas

- Perhitungan laba rugi

- Kredit pajak

- Daftar harta, utang, serta kewajiban pajak lainnya

Struktur formulir ini lebih panjang karena mencerminkan aktivitas ekonomi yang lebih kompleks.

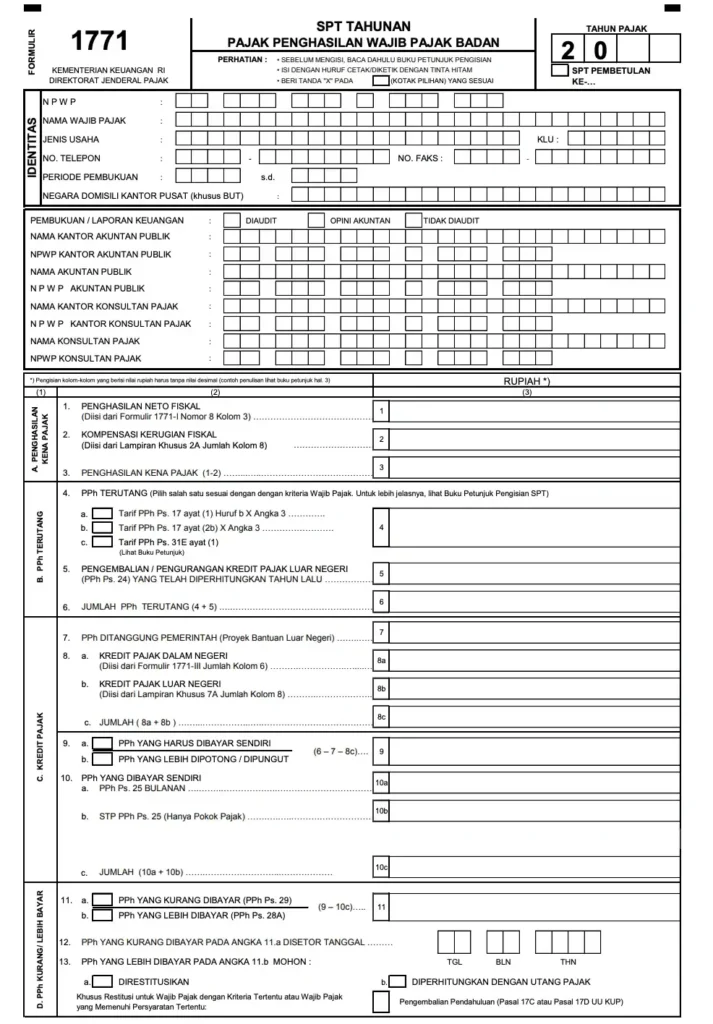

4. Contoh SPT Tahunan Badan (Formulir 1771)

Untuk perusahaan atau badan usaha, pelaporan dilakukan menggunakan Formulir 1771. Contoh gambar SPT Tahunan Badan akan menampilkan:

- Laporan keuangan komersial

- Rekonsiliasi fiskal

- Perhitungan PPh Badan

- Lampiran daftar pemegang saham, transaksi afiliasi, dan kewajiban pajak lainnya

Formulir ini paling detail karena mencakup seluruh aspek perpajakan badan usaha.

Status SPT: Nihil, Kurang Bayar, atau Lebih Bayar?

Setelah mengisi formulir, nantinya Anda akan menemukan salah satu dari tiga status SPT, yang menentukan apakah Anda harus melakukan pembayaran atau tidak.

1. Nihil

Status nihil berarti jumlah pajak yang sudah dipotong oleh perusahaan (atau telah dibayar sendiri) sama persis dengan jumlah pajak yang seharusnya terutang. Ini adalah status yang paling umum terjadi pada karyawan.

2. Kurang Bayar

Status ini berarti jumlah pajak yang seharusnya terutang lebih besar daripada jumlah pajak yang telah dipotong atau dibayar sebelumnya. Kondisi ini bisa terjadi jika Anda memiliki penghasilan lain selain gaji dari perusahaan.

Dalam hal ini, Wajib Pajak harus segera melakukan pembayaran kekurangan pajak sebelum lapor SPT. Kemudian untuk cara bayar pajak SPT Tahunan pribadi online, Anda perlu membuat Kode Billing melalui DJP Online atau aplikasi e-billing lain, lalu membayar melalui ATM, m-banking, atau Teller Bank/Pos.

3. Lebih Bayar

Status ini berarti jumlah pajak yang telah dipotong/dibayar lebih besar daripada jumlah pajak yang seharusnya terutang.

Kondisi ini jarang terjadi, namun jika terjadi, Wajib Pajak berhak mengajukan permohonan restitusi (pengembalian kelebihan bayar) atau kompensasi untuk tahun pajak berikutnya.

FAQ SPT Tahunan

Dalam proses edukasi kepatuhan pajak bagi karyawan, HRD sering kali menghadapi pertanyaan-pertanyaan yang bersifat spesifik atau di luar prosedur rutin.

Memiliki jawaban yang jelas dan sesuai regulasi dapat membantu Anda meminimalkan keraguan dan mendorong pelaporan yang akurat.

Berikut adalah beberapa pertanyaan umum yang berkaitan dengan kewajiban SPT tahunan:

1. Apakah Pengangguran Wajib Lapor SPT?

Wajib Pajak yang sudah tidak berpenghasilan atau pengangguran tidak otomatis bebas dari kewajiban lapor.

Jika status NPWP Anda masih aktif, secara formal Anda tetap wajib lapor. Namun, Anda dapat mengajukan permohonan penetapan Wajib Pajak Non-Efektif (NE) ke KPP terdaftar. Jika status NE disetujui, Anda tidak lagi diwajibkan lapor SPT Tahunan.

Baca Juga: PPh 21 Tanpa NPWP: Aturan, Metode, & Cara Hitungnya

2. Bagaimana Jika Lupa Lapor Tahun-Tahun Sebelumnya?

Jika Anda terlambat atau lupa lapor SPT Tahunan, Anda akan dikenakan denda keterlambatan.

- Denda Wajib Pajak Orang Pribadi: Rp 100.000 per tahun pajak.

- Denda Wajib Pajak Badan: Rp 1.000.000 per tahun pajak. Anda wajib segera lapor SPT Tahunan yang terlambat (SPT Pembetulan atau SPT Tahun yang Belum Dilaporkan) dan membayar denda tersebut melalui Kode Billing.

3. Apakah Aset Kripto dan Saham Harus Dilaporkan?

Ya, aset kripto dan saham wajib dilaporkan dalam daftar harta di SPT Tahunan (baik 1770, 1770 S, maupun 1770 SS).

- Saham: Dilaporkan sebagai harta dengan nilai perolehan. Keuntungan dari penjualan saham dikenakan PPh Final 0,1% dan bukan objek PPh Orang Pribadi, namun asetnya tetap dilaporkan.

- Kripto: Dilaporkan sebagai harta dengan nilai perolehan. Transaksi kripto dikenakan PPh Final 0,1% atas nilai transaksi, namun asetnya tetap wajib dilaporkan.

4. Bagaimana Jika Penghasilan di Bawah PTKP (Tidak Kena Pajak)?

Jika penghasilan Anda di bawah PTKP (saat ini Rp 54 juta per tahun untuk WP lajang) namun masih memiliki NPWP aktif, Anda tetap wajib lapor SPT Tahunan.

Dalam SPT, penghasilan di bawah PTKP akan menghasilkan status Nihil, sehingga tidak ada pajak terutang. Ini penting untuk menjaga riwayat kepatuhan pajak dan mencegah teguran dari DJP.

5. Apakah Freelancer, Penjual Online, atau Pekerja Lepas Wajib Lapor SPT?

Ya, seluruh individu dengan penghasilan, baik tetap maupun tidak tetap, wajib melaporkan SPT Tahunan. Termasuk:

- Freelancer,

- Pekerja lepas,

- Penjual online,

- Content creator,

- Pekerja komisi/agen, dll.

Jenis formulir biasanya:

- 1770 S → jika punya penghasilan dari pemberi kerja & non-karyawan.

- 1770 → jika penghasilan usaha, profesi, atau pekerjaan bebas.

Penghasilan bruto mereka dikenai PPh Final atau PPh 21 tidak final, tergantung jenis pekerjaan, dan wajib dicatat di SPT Tahunan.

Baca Juga: Pajak Pekerja Freelance: Tarif, Metode, dan Cara Menghitungnya

Tingkatkan Kepatuhan Pajak Karyawan dengan Solusi Digital HR dengan KantorKu HRIS

Mengelola semua data SDM, absensi, KPI, hingga payroll yang notabene menjadi basis data untuk perhitungan PPh Pasal 21 dan akhirnya menjadi dasar lapor SPT Tahunan, adalah pekerjaan administrasi yang masif dan rentan kesalahan.

Kesalahan input gaji sedikit saja bisa berakibat fatal pada perhitungan PPh 21, yang berujung pada status Kurang Bayar atau Lebih Bayar saat karyawan melakukan e-Filing.

Sebagai pelaku usaha atau HRD, inilah saatnya Anda mempertimbangkan rekomendasi software payroll terbaik yang lebih cerdas. Jika Anda membutuhkan aplikasi HRIS yang mempermudah pekerjaan HR, software payroll KantorKu HRIS adalah solusinya.

KantorKu HRIS adalah sistem Human Resources Information System (HRIS) terintegrasi yang mampu mengotomatisasi semua kebutuhan administrasi HR Anda, termasuk:

- Absensi dan Pencatatan Kehadiran: Akurat dan real-time.

- Manajemen SDM: Data karyawan terpusat dan mudah diakses.

- Perhitungan KPI: Memudahkan evaluasi kinerja.

- Payroll Otomatis: Menghitung gaji, tunjangan, potongan BPJS, dan PPh Pasal 21 dengan akurat dan sesuai regulasi terbaru, mempermudah pelaporan pajak karyawan Anda.

Jangan lagi terjebak dalam penghitungan manual yang memakan waktu dan rentan human error, segera dapatkan akurasi data yang sempurna untuk mempermudah perhitungan pajak gaji karyawan dengan mudah menggunakan software payroll KantorKu HRIS.

Tertarik Ingin Pakai KantorKu HRIS?

Coba Demo Gratis Hari Ini!

KantorKu HRIS bantu kelola absensi, payroll, cuti, slip gaji, dan BPJS dalam satu aplikasi.

Related Articles

Apa Itu Payroll Staff? Tugas, Skill, & Tools yang Sering Dipakai

Cara Menghitung Gaji Karyawan Berdasarkan Omset, Dapat Berapa Persen?